.

.

SEGUICI SULLA PAGINA FACEBOOK Banda Bassotti

.

.

20 anni di Euro: vincitori e vinti …E provate ad indovinare chi c’è tra i “vinti”, all’ultimo posto tra i “vinti”…!

Pubblichiamo ora integralmente lo studio del Centre for European Policy di cui avevamo dato notizia il 26 febbraio nell’articolo di Giuseppe Masala “la non valutabilità della Tragedia dell’Euro” e quindi in quello di Francesco Piccioni, ringraziando Francesco Spataro per la traduzione.

Lo studio in questione non ha trovato molto spazio nei media italiani, per lo meno in quelli principali, se non per dar conto di polemiche tra economisti sul metodo utilizzato.

Scelta curiosa, certamente, perché il Cep non è un istituto secondario dove magari si annidano “sovranisti populisti” intenti a fabbricare fake news. Al contrario, è un seriosissimo think tank tedesco che si è dato il compito di analizzare i progetti di legge e la legislazione dell’Unione Europea sulla base dei criteri fissati dall’ordoliberismo in materia di “libero mercato”. Insomma, vi si può trovare qualche espressione di soddisfazione per il risultato raggiunto, non certo indignazione per il saccheggio operato ai danni di alcuni paesi.

Per i non addetti ai lavori in teoria economica: l’ordoliberismo “è una variante del pensiero socio-liberale nata e sviluppata dalla scuola economica di Friburgo: l’ordoliberalismo si basa sul presupposto che il libero mercato ed il laissez faire da soli non risultano in grado di garantire l’equità sociale e che senza di essa i singoli individui non possono operare in condizioni di pari opportunità; lo Stato, pertanto, deve tutelare la proprietà privata, la libera iniziativa privata e deve assicurare un livello minimo ed universale di protezione sociale, in tal modo facendosi garante del fatto che ogni cittadino possa effettivamente godere di un pari trattamento di fronte alla legge“.

Establishment tedesco puro, insomma, tanto che si usa definire ordoliberale lo stesso impianto dei trattati costitutivi dell’Unione Europea. A riprova, l’istituto è attualmente guidato da Lüder Gerken, presidente del comitato esecutivo dello Stiftung Ordnungspolitik and the Friedrich-August-von-Hayek Foundation. Il consiglio direttivo riunisce economisti ed ex ministri o ex commissari della Ue, come Roman Herzog, Leszek Balcerowicz, Frits Bolkestein, Udo Di Fabio, Jürgen Stark, Holger Steltzner and Hans Tietmeyer. Il Gotha della Ue, insomma…

Di certo ricorderete almeno Bolkestein che, da Commissario al mercato interno della Ue, fu l’autore della famosa “direttiva” Ue che avrebbe permesso – se non fosse stata respinta – di pagare un lavoratore straniero (anche se “comunitario”) assunto in un qualsiasi paese Ue secondo lo standard salariale del paese di origine. In Francia la sua direttiva divenne occasione di una ferocissima e anche spassosissima polemica pubblica contro l’”invasione degli idraulici polacchi” che ne sarebbe derivata…

Dunque, se un istituto che più “europeista” e germanocentrico non potrebbe essere pubblica uno studio in cui si spiega, dati alla mano, che la Germania è il paese che più ha guadagnato dall’introduzione dell’euro, mentre Francia e Italia quelli che ci hanno rimesso di più, in termini di ricchezza, vuol dire che le cose stanno davvero così. Al massimo potrebbero essere rimproverati di scarso senso dell’opportunità, visto che un studio del genere rischia di diventare benzina sul fuoco della propaganda in vista delle elezioni europee.

Non a caso, nelle “conclusioni” dedicate al percorso di ciascun paese, segue sempre l’indicazione tipica degli euroburocrati di Bruxelles: proseguire con il percorso di riforme strutturali per aumentare la competitività senza mai aumentare le perdite economiche.

Ma sapete come sono certi tecnocrati, sono così convinti di essere superiori e strapotenti, che se ne fottono dell’opportunità, anche quando confessano – anzi: rivendicano – di esser stati autori di una rapina che sarebbe stato più vantaggioso, per loro, nascondere. I media italici si sono impegnati a fare proprio questo, per evidente paura di incrementare l’ostilità pubblica contro Ue e moneta unica.

Noi, ovviamente, no. Anzi sollecitiamo tutti i compagni – a partire da quelli che ancora pensano che “la Ue sbaglia in molte cose, ma meglio che i nazionalismi”, oppure che “il problema sono alcuni trattati, non l’euro” – a studiarsi questo report e tutti i grafici (almeno quelli relativi a Germania, Francia e Italia). Potranno così evitare di essere pesantemente sbugiardati per manifesta ignoranza o, al contrario, di essere ringraziati dall’establishment per lo stesso motivo.

Perché la domanda da porsi, semplicissima, è: anche nell’eventualità onirica che una “coalizione di estrema sinistra” vinca le elezioni politiche con più del 51%, come diavolo faresti a mettere in atto politiche di miglioramento delle condizioni di vita mantenendo però una moneta che brucia sistematicamente quote rilevanti di ricchezza prodotta?

Buona lettura.

*****

20 anni di Euro: vincitori e vinti

Uno studio empirico

Febbraio 2019

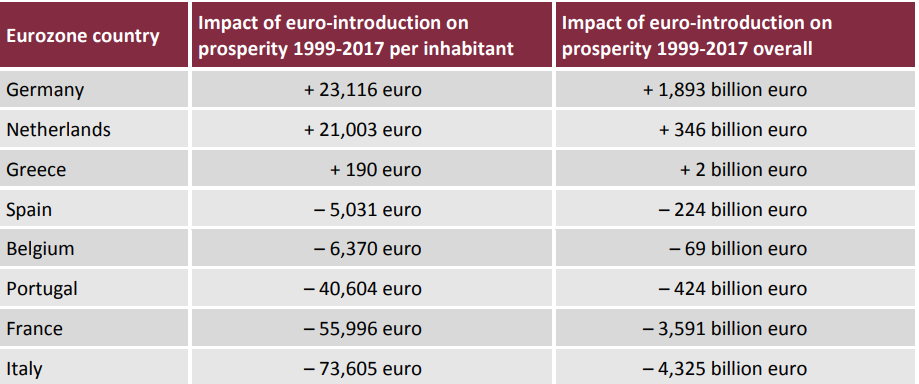

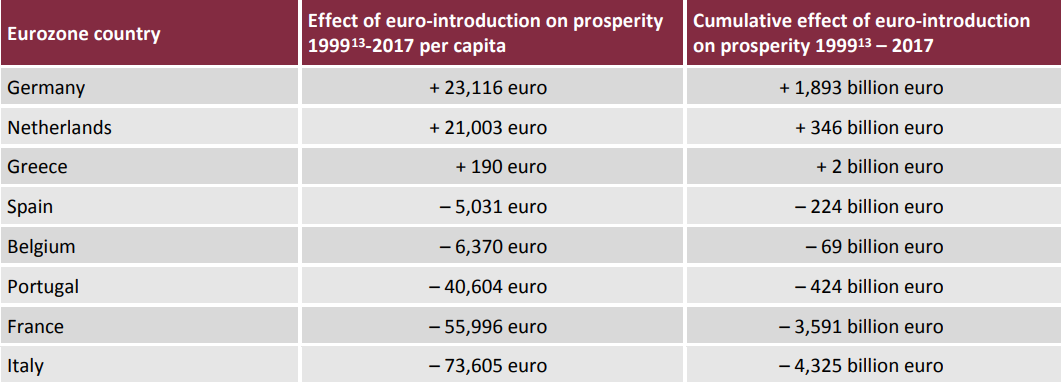

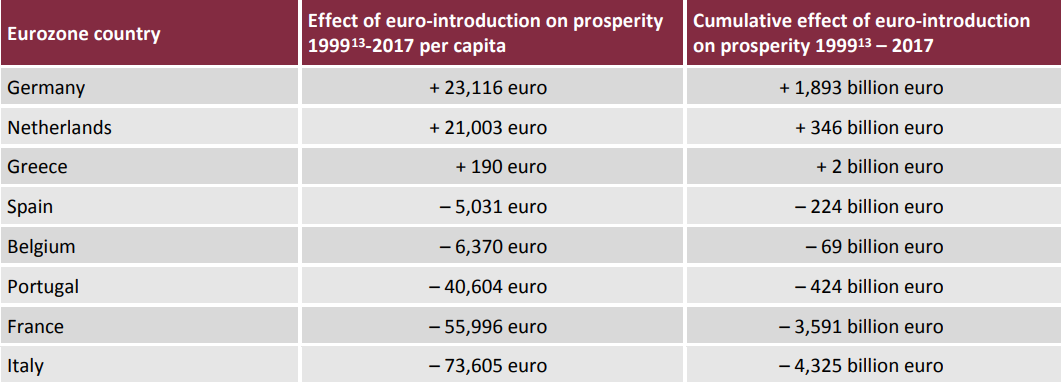

Tabella 1

A 20 anni dalla sua introduzione l’Euro rimane una misura monetaria controversa. Il CEP ha usato il metodo di controllo sintetico per esaminare quali sono paesi che hanno guadagnato e quali hanno perso dal momento della sua introduzione come moneta unica.

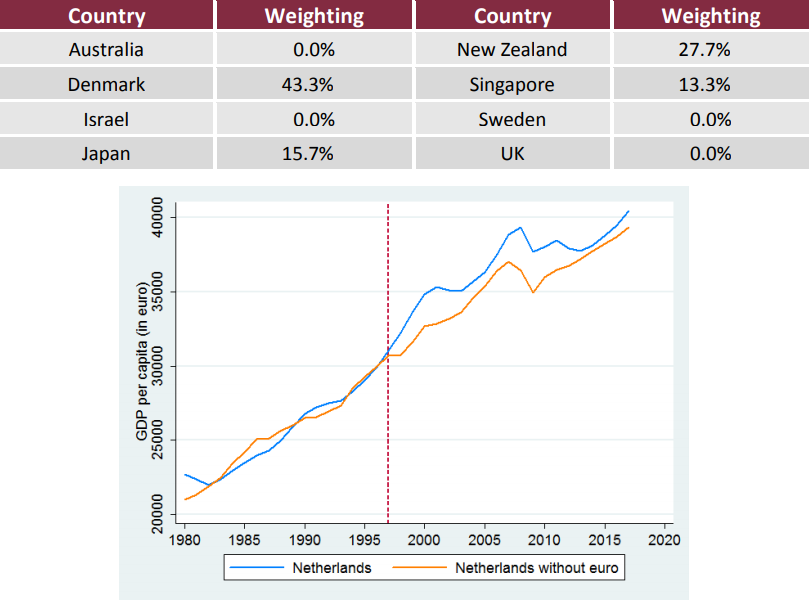

- La Germania ha guadagnato in assoluto più degli altri paesi dall’introduzione dell’Euro; quasi 1.900 miliardi fra il 1999 ed il 2017. Equivale ad € 23.000 per abitante. Esaminando gli altri casi, soltanto i Paesi Bassi hanno ricavato benefici sostanziali dall’introduzione della moneta unica.

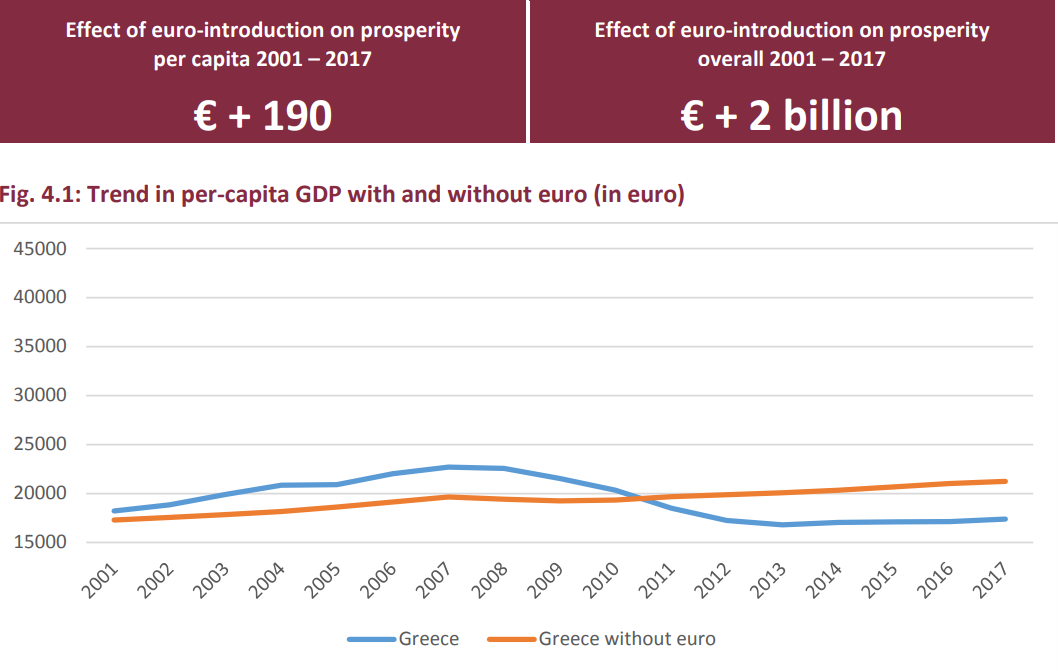

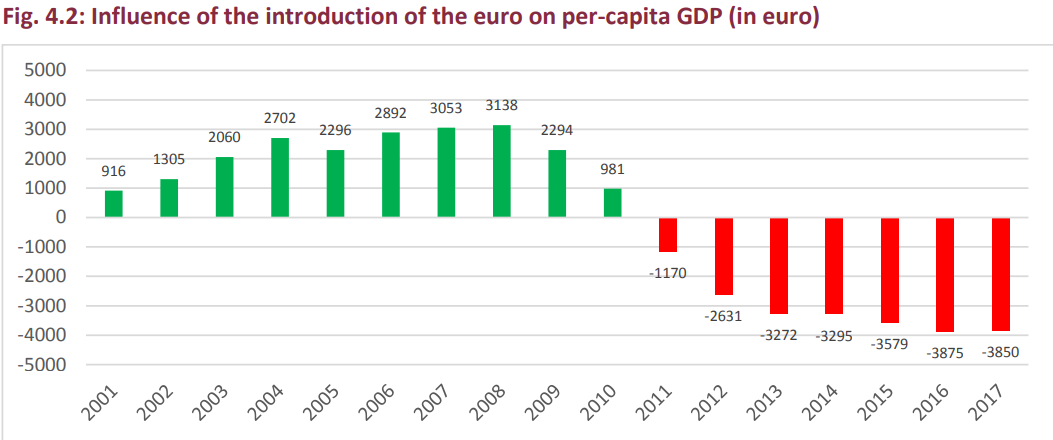

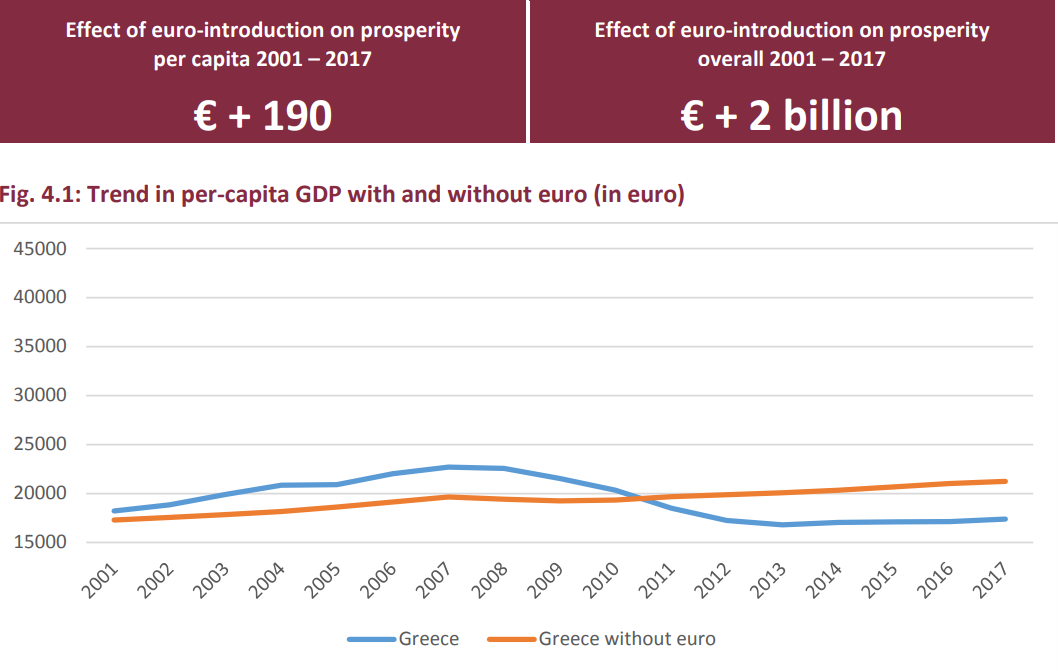

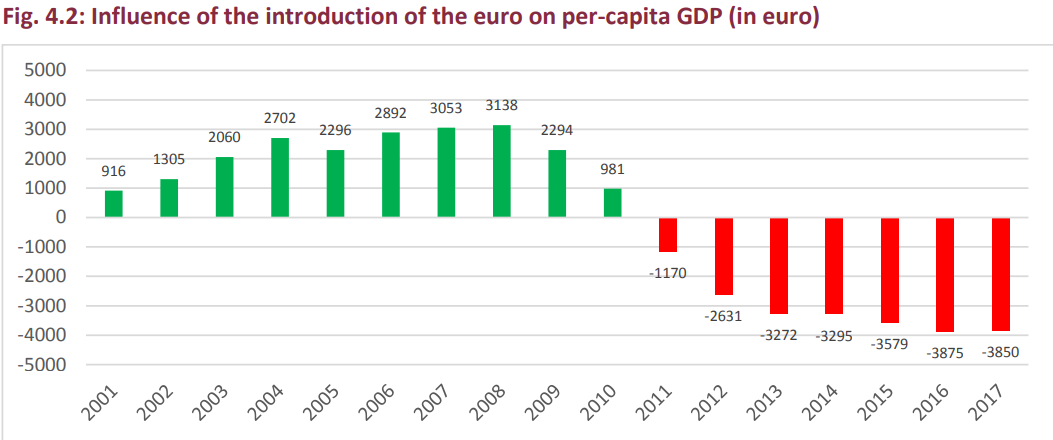

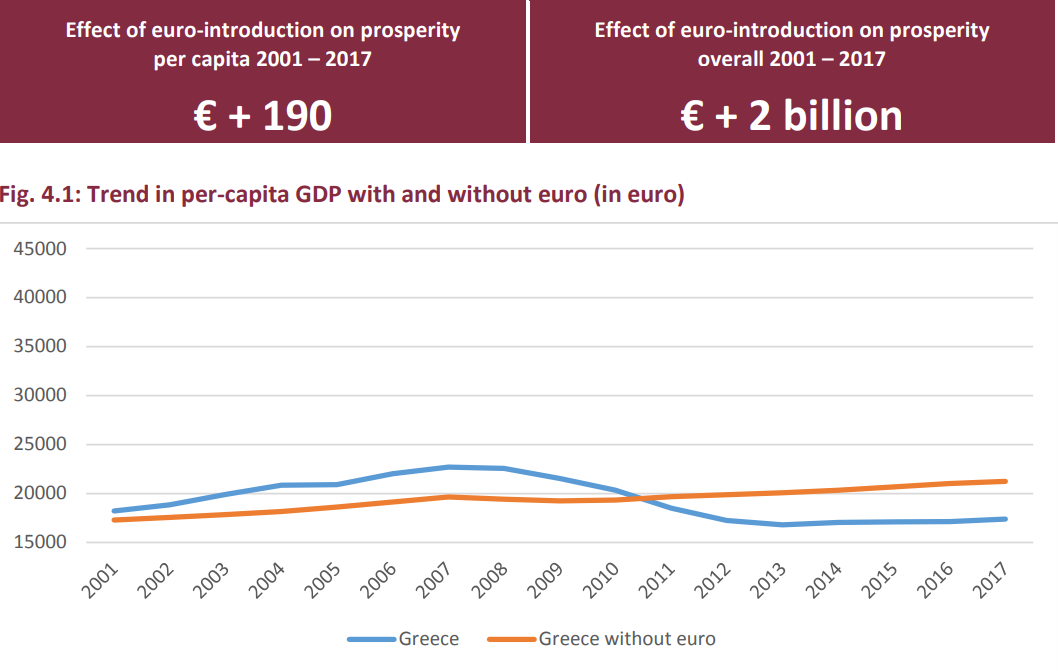

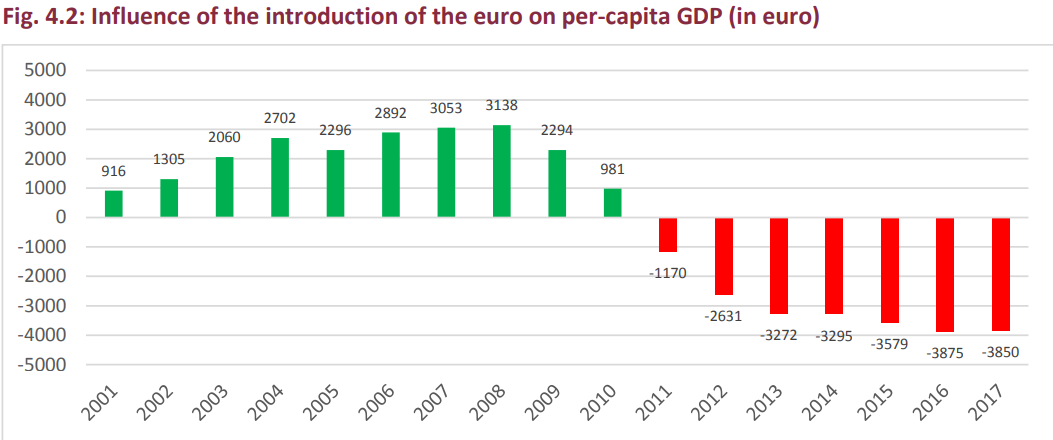

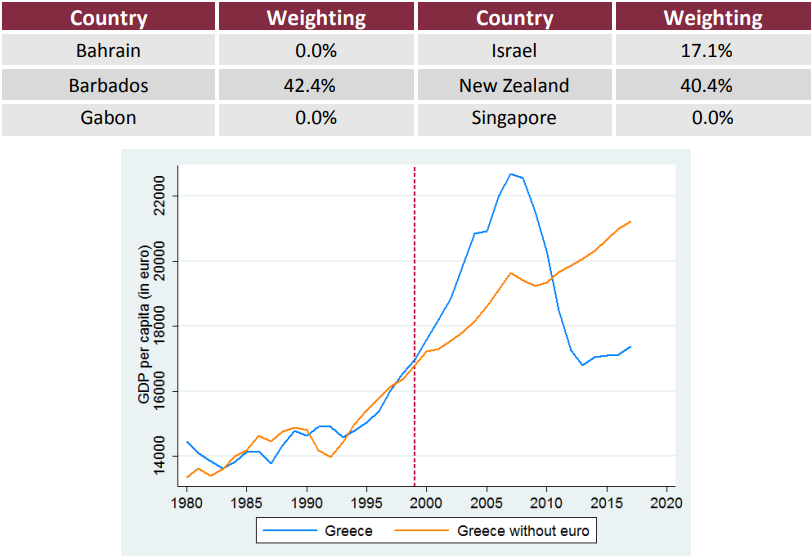

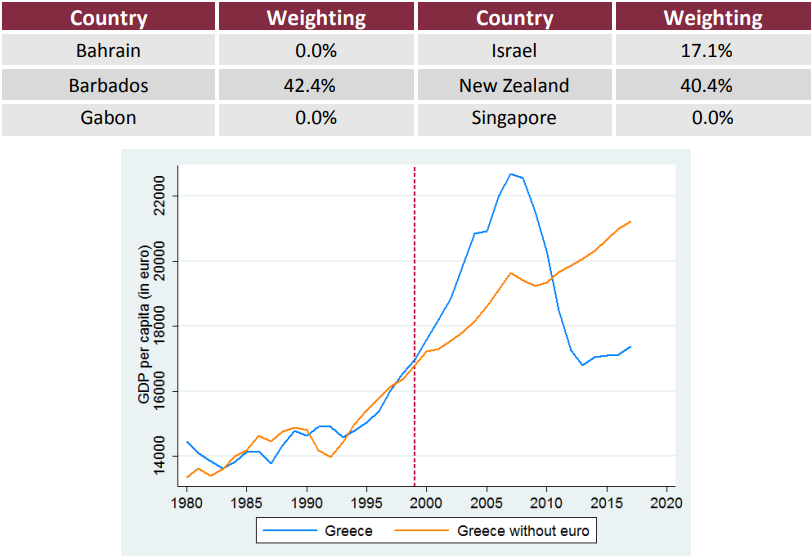

- Nei primissimi anni subito dopo la sua introduzione, la Grecia guadagnò enormemente, ma dal 2011 ha subito solo ingenti perdite. Durante l’intero periodo il bilancio finale di 2 miliardi di Euro e di € 190 pro-capite è a stento positivo.

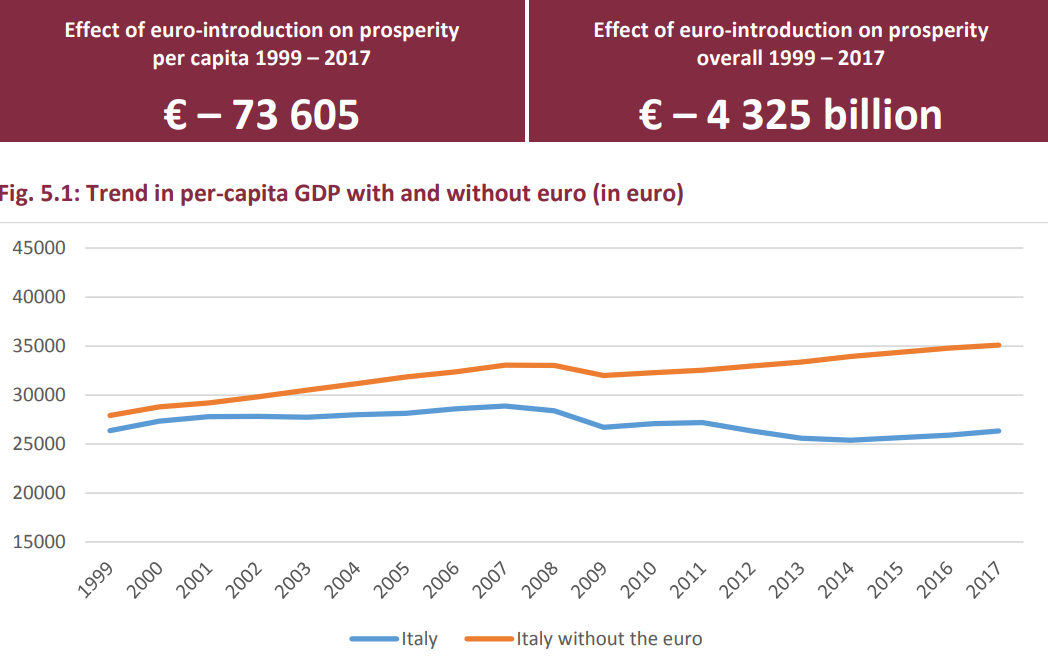

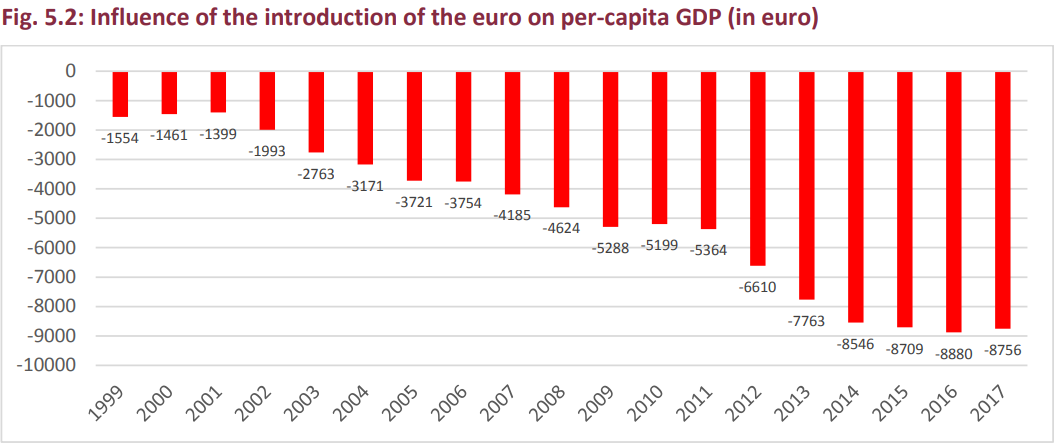

- In tutti gli altri Paesi analizzati a causa dell’Euro c’è stato un calo della ricchezza: 3,6 miliardi di Euro in Francia, fino ad arrivare all’Italia con una perdita di € 4.3 miliardi. Se ragioniamo per singolo abitante abbiamo una perdita pro capite di € 56,000 in Francia e di € 74.000 in Italia.

1 — INTRODUZIONE

Quest’anno l’Euro celebra il suo ventesimo compleanno; è dal 1° gennaio 1999, infatti, che è stato adottato come moneta unica dalla BCE. Alle commemorazioni per ricordare questo evento è stata però messa la sordina per effetto della crisi che la moneta sta subendo e che continua a covare sotto la cenere.

La crisi dell’Euro è iniziata in Grecia alla fine del 2009, ma subito dopo ha travolto numerose altri paesi dell’eurozona. All’apice di questa crisi, a metà del 2012, 5 dei 17 paesi appartenenti allora all’eurozona — Grecia, Spagna, Irlanda, Portogallo e Cipro — hanno avuto bisogno di un aiuto finanziario. Con il contributo dei fondi di assistenza espressamente creati (EFSM, EFSF ed ESM) e di prestiti bilaterali, questi paesi ricevettero rispettivamente, € 261,9 mld la Grecia, l’Irlanda € 45 mld, la Spagna € 41,3 mld, il Portogallo € 50,3 mld e Cipro € 6,3 mld.

Le preoccupazioni si ridussero solo il 26 luglio 2012, quando Mario Draghi, Presidente della Banca Centrale Europea, promise che durante il suo mandato avrebbe fatto il possibile per tutelare l’Unione Monetaria: “Durante il nostro mandato, la BCE è pronta a fare qualsiasi tentativo necessario a preservare l’Euro.” (1) Con questa dichiarazione era stata appena scongiurata una dissoluzione dell’Euro.

Sebbene il Presidente Draghi sia stato capace di rassicurare tutti gli operatori finanziari dei mercati globali, questa promessa non riuscì a fare nulla per cambiare i principali problemi dell’eurozona. In particolare rimase senza soluzione il problema legato alle differenze di competitività tra i paesi dell’area.

Il problema nasce dal fatto che i singoli paesi dell’eurozona non sono stati più in grado di svalutare la propria moneta per rimanere competitivi a livello internazionale, un metodo usato comunemente prima dell’introduzione della moneta unica. Da quel momento l’erosione della competitività internazionale porta ad una crescita economica minore, e di contro ad un aumento della disoccupazione simultaneo ad un crollo del gettito fiscale. In particolare Italia e Grecia si trovarono a registrare notevoli difficoltà dovute al fatto, come si diceva, di non poter svalutare la propria moneta.

Nella pratica, questa tendenza ha portato ad una riflessione su pro e contro della moneta unica in ogni paese dell’eurozona. Da un lato i cittadini di alcuni paesi lamentano difficoltà per la scarsa crescita economica ed un alto tasso di disoccupazione, dall’altro la popolazione di altri paesi dell’eurozona critica l’intervento di Draghi ed il fatto che il sostegno finanziario li faccia sentire responsabili per i paesi in difficoltà. Venti anni dopo la sua introduzione la questione dell’euro è pertanto più controversa che mai.

Mancano ancora parecchi dati empirici attendibili riguardanti i paesi che hanno guadagnato dall’introduzione dell’euro e quelli che invece ne sono usciti sconfitti; sebbene siano stati pubblicati diversi studi sulla validità dell’Euro come incentivo al commercio fra i paesi dell’eurozona (2) i risultati non sono così netti. Inoltre, concentrarsi esclusivamente sugli scambi commerciali getta luce solo su un aspetto poco rilevante dell’introduzione dell’Euro, mentre viene trascurato il fatto che gli svantaggi maggiori dell’introduzione della moneta unica nascono proprio dal fatto che i paesi dell’eurozona non possono più svalutare la propria moneta.

Un indicatore significativo per capire se la moneta unica ha, nel complesso, portato ad una crescita o ad una flessione in termini di ricchezza e benessere per i singoli paesi della zona euro è l’andamento del PIL pro-capite della popolazione. Questo infatti è alla base dell’analisi empirica che segue, nella quale il metodo del controllo sintetico viene utilizzato nei confronti dei paesi dell’eurozona selezionati per determinare come il PIL pro-capite si sarebbe evoluto se questi non avessero aderito all’eurozona.

Mettendo a confronto questo dato con la tendenza attuale del PIL pro-capite si dimostra l’impatto che ha avuto sulla ricchezza l’adesione all’Euro. L’analisi può essere condotta anche solo nei confronti dei paesi della zona euro nei quali c’è stato un lungo gap, un intervallo fra l’accesso alla UE e l’introduzione della moneta unica, dato che questo è il solo modo per essere sicuri che il risultato dell’analisi non sia stato alterato dall’annessione alla UE e al suo mercato interno.

L’analisi è perciò stata condotta solo con riferimento a Belgio, Francia, Germania, Italia, Paesi Bassi, Portogallo e Spagna. Sebbene, come membri fondatori dell’Unione Europea, abbiano un intervallo congruo tra l’accesso alla UE e l’introduzione dell’Euro anche Lussemburgo ed Irlanda, i dati disponibili non permettono un risultato attendibile per questi ultimi due Paesi. (3)

La sezione 2 contiene una breve nota esplicativa su cosa è il metodo di controllo sintetico. La sezione 3 fornisce una sintesi degli effetti che l’introduzione della moneta unica ha avuto sulla ricchezza dei Paesi appartenenti alla zona euro esaminati. La sezione 4, infine, contiene il profilo, specificando gli effetti dell’introduzione dell’Euro nell’ intervallo che va dal1999 al 2007, di questi ultimi Paesi.

2 — METODOLOGIA: IL METODO DI CONTROLLO SINTETICO

La domanda che ci si è posti è stata: quanto sarebbe stato elevato il PIL pro-capite di uno specifico paese della zona euro se quello stesso paese non avesse introdotto la moneta unica a suo tempo?A questa domanda si è risposto con gli strumenti del metodo di controllo sintetico.(4)

Il metodo permette di quantificare gli effetti di una misura politica – in questo caso l’introduzione dell’Euro — in base ad una valutazione specifica, in questo caso il PIL nazionale pro-capite.(5) Usando il metodo di controllo sintetico, l’andamento reale del PIL pro-capite di un paese dell’eurozona può essere messo a confronto con un andamento ipotetico, supponendo che il paese in esame non abbia introdotto la moneta unica (scenario controfattuale).

Lo scenario controfattuale, o alternativo, è generato estrapolando l’evoluzione del PIL pro-capite in quei paesi che non aderirono all’Euro e che negli anni precedenti avevano segnalato orientamenti economici molto simili a quelli dei paesi dell’eurozona presi in considerazione, il cosiddetto gruppo di controllo.

Un algoritmo assegna uno specifico coefficiente detto di correzione (da 0% a 100%) ad ogni paese del gruppo di controllo al fine di ottenere la migliore fotografia del paese, assunto che la somma dei coefficienti correttori sia 100%. A tal proposito, gli specifici coefficienti di correzione sono selezionati in modo tale che la media ponderata dell’andamento del PIL pro-capite dei paesi del gruppo di controllo richiami il più possibile la tendenza del PIL pro-capite del paese della zona euro prima dell’introduzione della moneta unica.(6) I coefficienti di correzione non si basano su valutazioni di verosimiglianza, ma sono determinati attraverso un processo di ottimizzazione econometrico.

Il metodo di controllo sintetico è migliore di altri metodi che usano come strumento di confronto solo un singolo paese della zona non-euro, perché le probabilità di ottenere un andamento comparabile per il periodo antecedente l’introduzione dell’euro, e dunque uno scenario controfattuale, alternativo per il periodo seguente, sarebbe di gran lunga superiore se, piuttosto che un solo paese, venisse preso in considerazione l’insieme di diversi paesi, a ciascuno dei quali sia stato dato un differente coefficiente di correzione.

Determinare una media ponderata del gruppo di controllo è l’asse portante del metodo di controllo sintetico. Include due fasi: la prima è selezionare i paesi nel mondo che andranno a costituire ilgruppo di controllo per ogni singolo paese dell’eurozona; i paesi devono soddisfare i seguenti requisiti:

Punto uno, devono essere paesi che durante l’intero periodo di riferimento — dal 1980 al 2017 — non sono stati interessati da importanti shocks nazionali specifici che potrebbero distorcere i risultati. Secondariamente, non possono appartenere all’eurozona e, terzo il PIL pro-capite negli anni precedenti l’introduzione dell’Euro (cosiddetto periodo pre-adesione) di un paese del gruppo di controllo non può divergere significativamente dal PIL del paese dell’eurozona cha va ad esaminare (sia verso l’alto che verso il basso). (7)

Questa condizione assicura che i paesi con un livello di sviluppo significativamente alto o basso non distorcano i risultati per lo scenario controfattuale.

Più lungo sarà il periodo di pre-adesione scelto, più affidabili saranno i risultati. Riferiamo i nostri calcoli nel periodo che va dal 1980 al 1996. Suona strano che, terminando la forbice di tempo nel 1996, il tasso di conversione sia stato fissato improrogabilmente non prima del 1 gennaio 1999, tre anni dopo. Si può ipotizzare, o quantomeno non escludere che a causa dell’imminente introduzione dell’Euro gli operatori di mercato avessero già cambiato atteggiamento prima del 1999. (8)

Infine la terza condizione: i gruppi di controllo per i vari paesi dell’eurozona presi in esame sono costituiti ciascuno da paesi differenti e sono qui riportati nell’Allegato.

Il secondo passo è determinare un coefficiente, fra 0% e 100% per ogni paese nel gruppo di controllo, utilizzando un algoritmo econometrico, così che la media ponderata del gruppo di controllo riproduca nel modo più accurato possibile la tendenza del PIL pro-capite nel paese dell’eurozona preso in esame, prima dell’introduzione della moneta unica.

Più grande sarà la corrispondenza tra un paese nel gruppo di controllo e quello preso in esame nell’eurozona prima dell’introduzione dell’Euro, più grande sarà il suo coefficiente. Per ottenere il coefficiente, anzitutto viene comparato l’andamento del PIL pro-capite nei paesi del gruppo di controllo (prezzi stabiliti dal 2010 in US $)(9) con quello dei paesi dell’eurozona presi in esame; in un secondo momento viene tenuto conto di dati economici aggiuntivi con grande influenza sul PIL pro-capite; e specificatamente il tasso di inflazione, la produzione industriale e quella del comparto dell’edilizia (in % di PIL), la formazione di capitale fisso (in % di PIL) e le importazioni ed esportazioni totali di materie prime e servizi (in % di PIL).(10)

Nell’interpretare i risultati si deve considerare che il metodo di controllo sintetico presuppone implicitamente che né il paese dell’eurozona preso in esame, né i paesi corrispondenti del gruppo di controllo con un coefficiente < di 0 abbiano adottato, dopo l’introduzione dell’Euro, delle riforme per accrescere il PIL pro-capite, né abbiano preso misure per ridurlo.

Raramente questa ipotesi è vera, ma comunque non invalida il metodo di controllo sintetico: punto uno, i risultati risultano così fondati che nessuna timida riforma avrebbe potuto metterli in discussione e, in secondo luogo, in caso di riforme sostanziali, dipende da come sarebbero state attuate. Ad esempio, se un paese dell’eurozona preso in esame avesse realizzato una riforma sostanziale che avrebbe incrementato il PIL pro-capite dopo l’introduzione dell’Euro, ma i paesi nel gruppo di controllo non lo avessero fatto, in linea di principio si sarebbe tradotto in una sovrastima dei benefici dell’introduzione della moneta unica.

L’esperienza ha comunque dimostrato che, di fatto era l’Euro stesso che stimolava alcuni paesi dell’eurozona ad attuare riforme che, con tutta probabilità, in altre condizioni, non avrebbero mai attuato. Ovviamente in questo caso il risultato non risulterebbe alterato dall’attuazione o meno di una riforma che dir si voglia.

3 — SINTESI DEI RISULTATI SUGLI EFFETTI DELL’INTRODUZIONE DELL’EURO

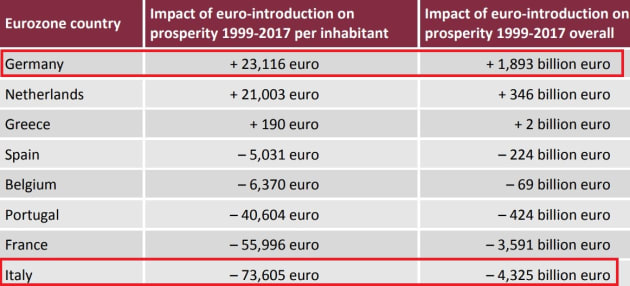

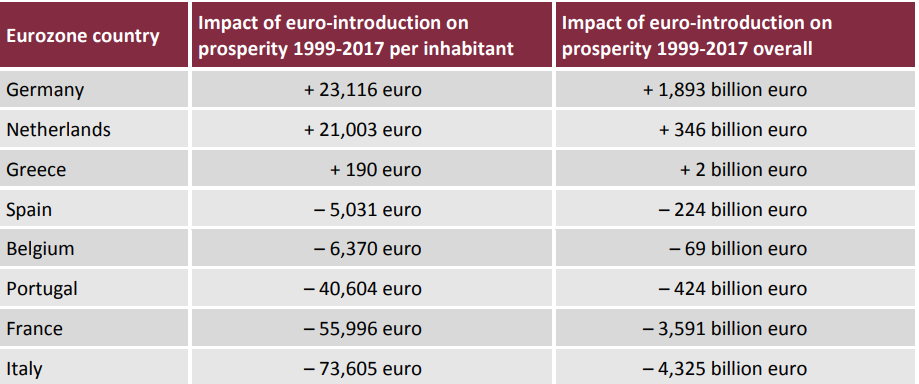

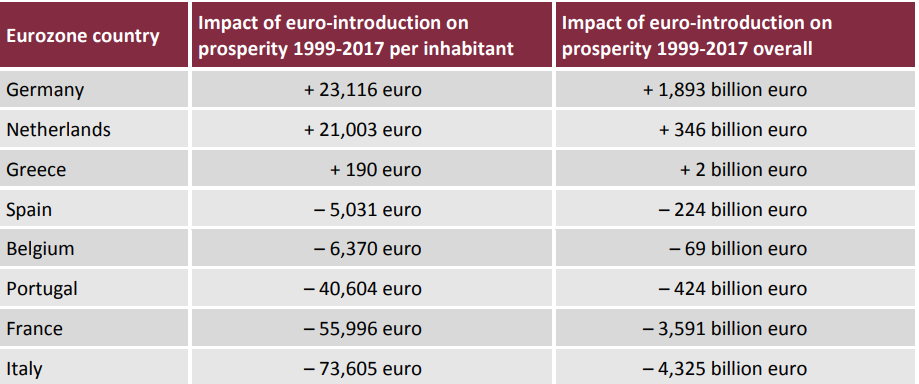

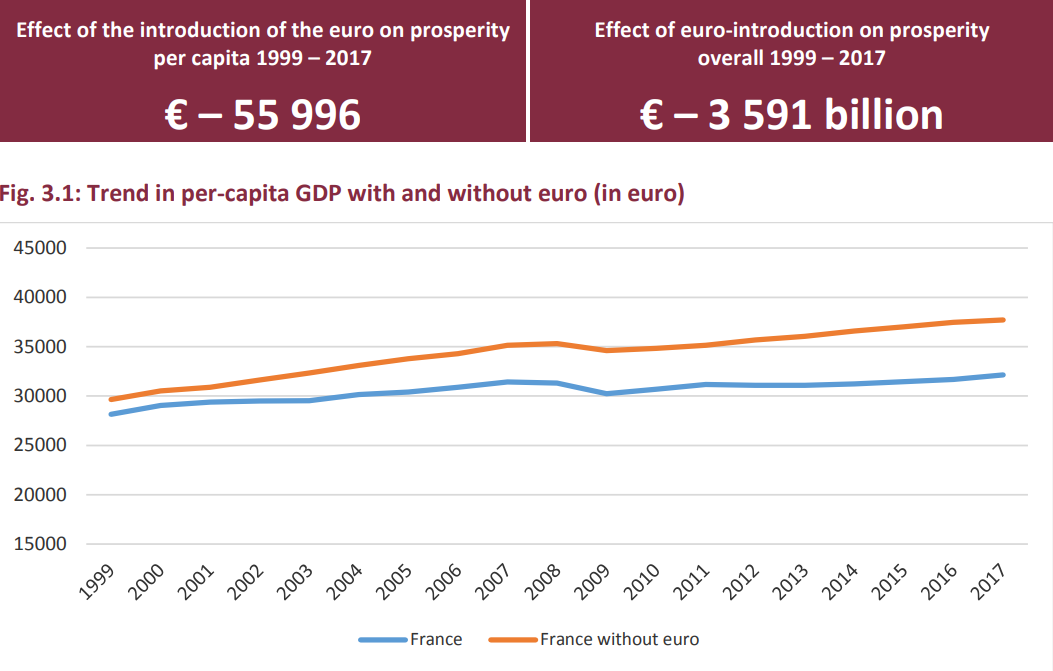

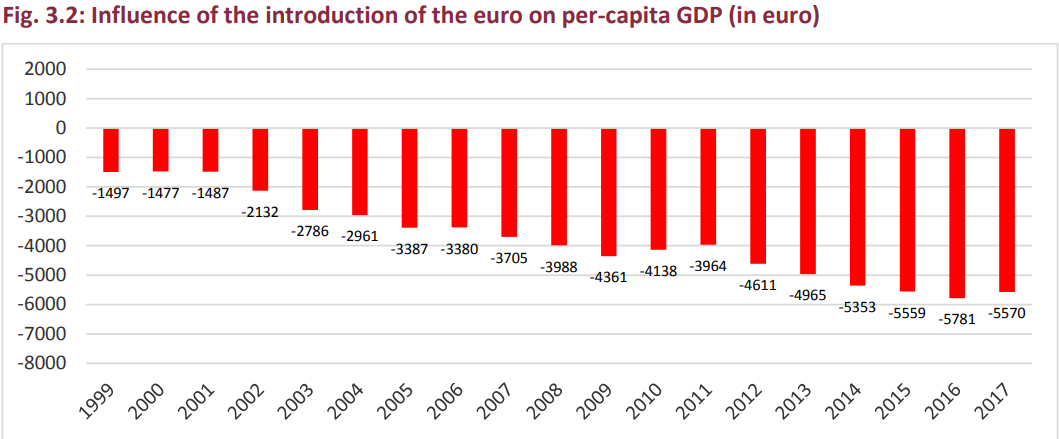

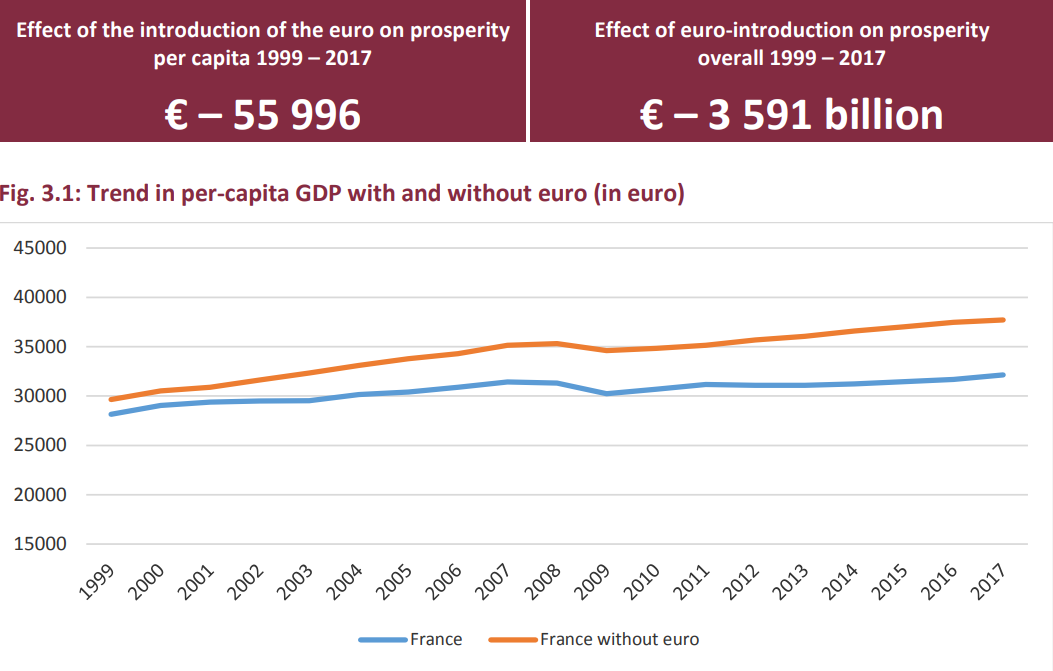

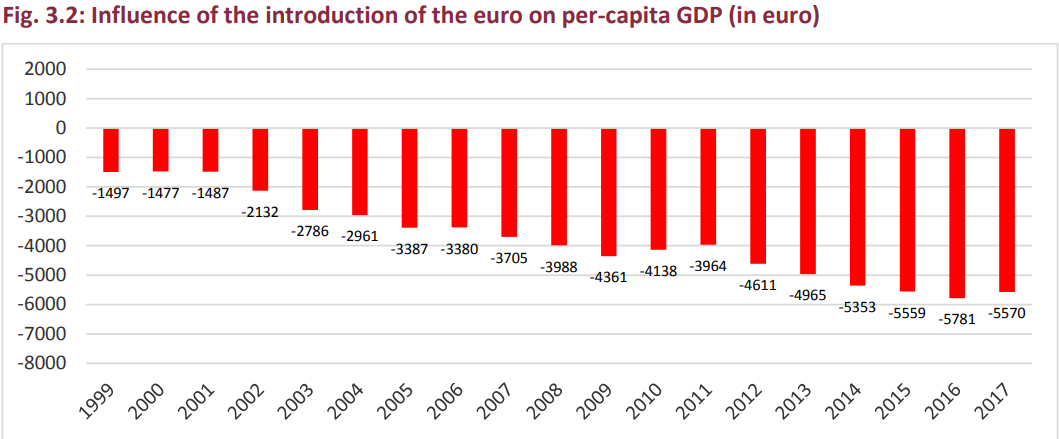

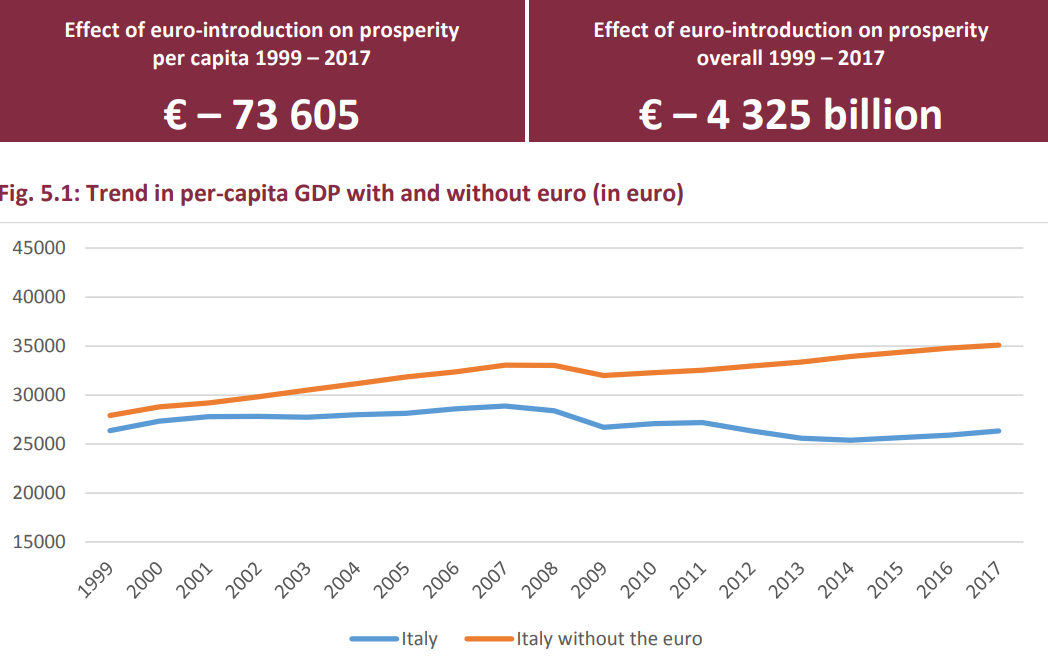

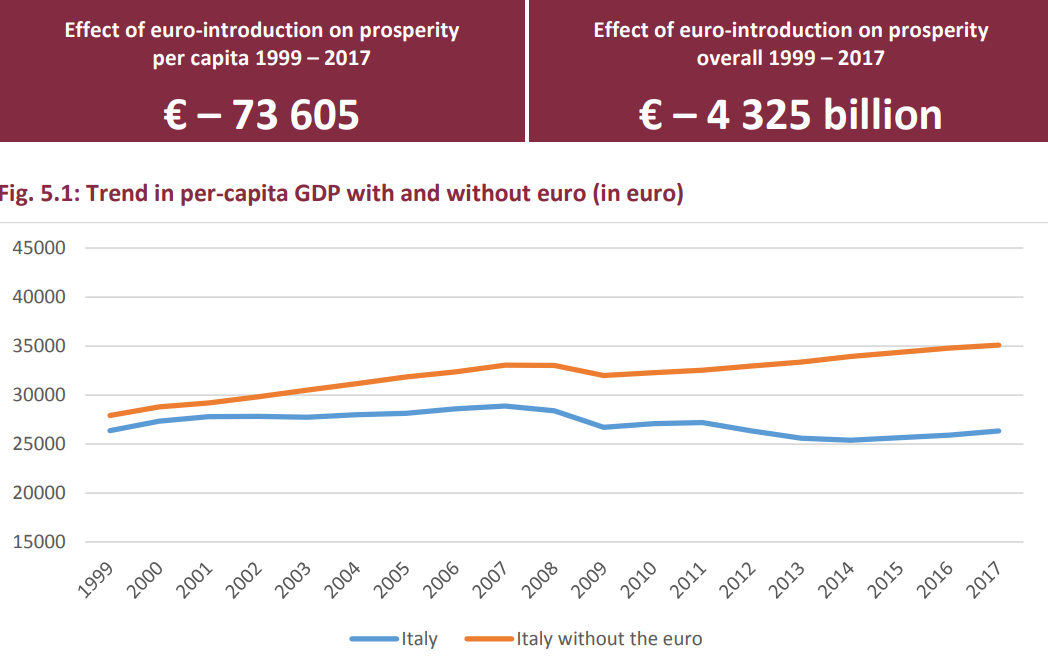

Per ciascuno dei paesi dell’eurozona presi in esame, la Tabella 1 indica in Euro quanto sarebbe stato minore o maggiore il PIL pro-capite nel 2017 (colonna 2) e quello complessivo (colonna 3), se la moneta unica non fosse stata introdotta.

Tab.1: Effetti dell’introduzione dell’Euro sul PIL nel 2017

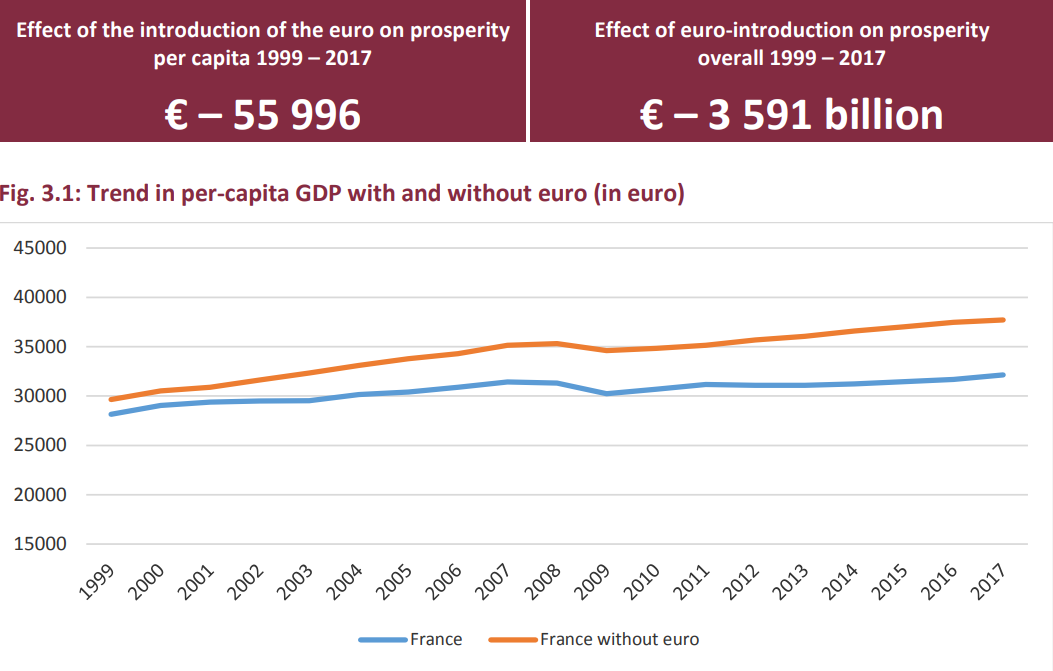

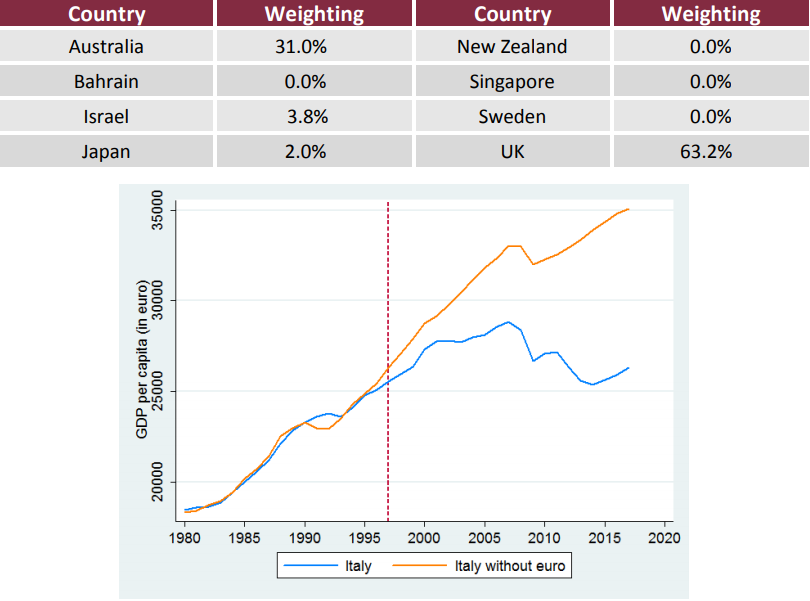

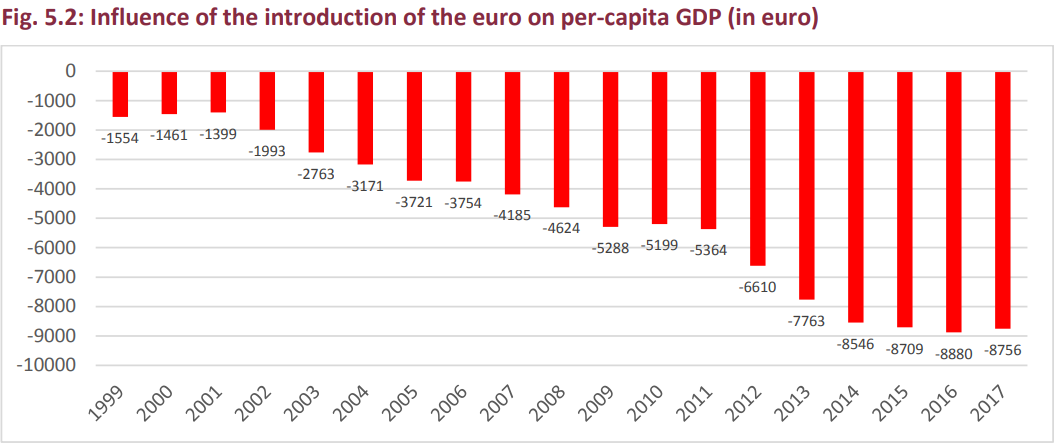

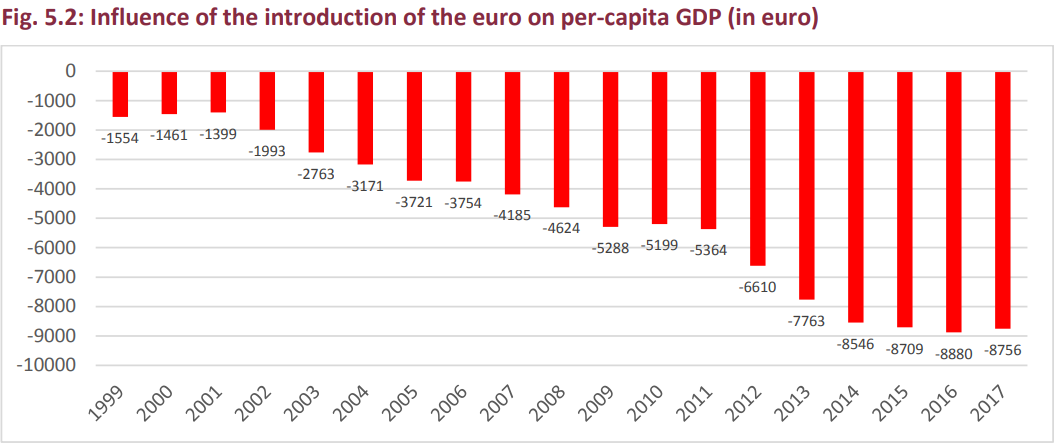

Nel 2017, fra tutti i paesi dell’eurozona presi in esame, soltanto la Germania ed i Paesi Bassi hanno guadagnato con l’introduzione della moneta unica. In Germania il PIL complessivo salì fino a 280 miliardi e quello pro-capite ad € 3.390. L’Italia invece ci ha rimesso più di tutti. Con l’avvento dell’Euro il PIL italiano ha perso 530 miliardi, che corrisponde ad una perdita di quello pro-capite di € 8.756. Anche in Francia l’Euro ha portato ad una significativa perdita di ricchezza: 374 miliardi sul PIL complessivo, che corrisponde ad € 5.570 di quello pro-capite.

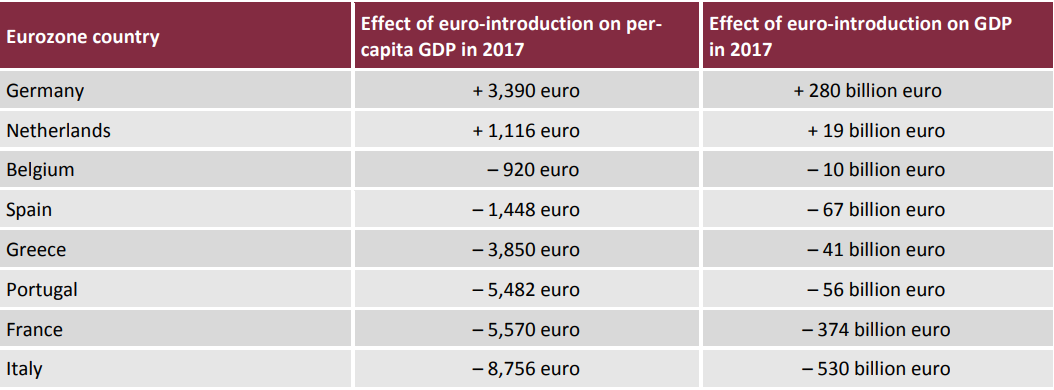

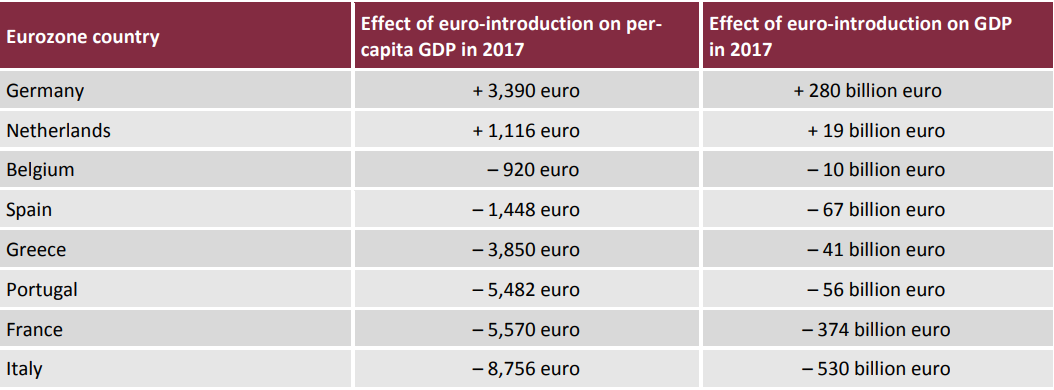

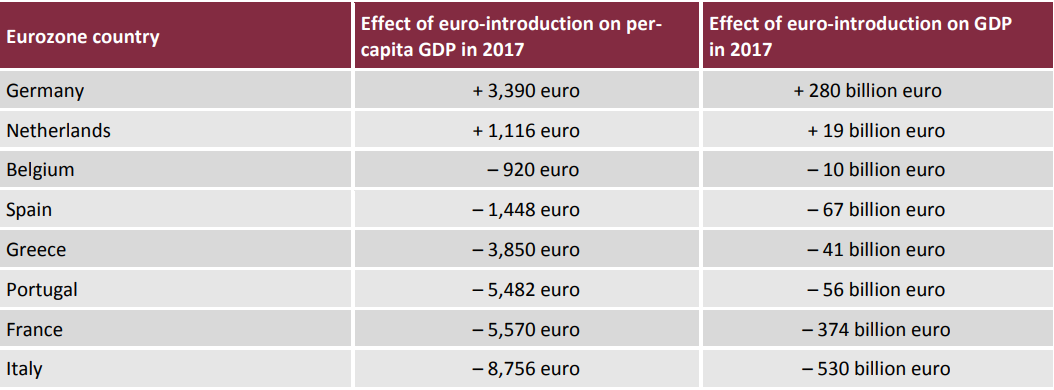

La Tabella 2 mostra gli effetti dell’introduzione dell’Euro sulla ricchezza pro-capite (colonna 2) e complessiva (colonna 3) sull’intero periodo che va dall’introduzione della moneta unica – il 1999 per tutti i paesi, eccetto la Grecia che lo adottò nel 2001 – fino al 2017. Gli effetti sulla ricchezza vengono determinati sommando il valore del PIL annuale pro-capite e moltiplicando il risultato per la media nazionale del tasso di consumo (11) del paese dell’eurozona comparandola con il dato del periodo pre-adesione (12).

Tab.2: Effetti complessivi dell’introduzione dell’Euro sulla ricchezza 1999/2017

Pertanto in Italia nel periodo 1999/2017 l’introduzione dell’Euro ha causato una perdita di circa € 74.000 per abitante e di 4.300 miliardi per l’economia complessiva. Per la Francia la perdita complessiva è ammontata a circa € 56.000 pro-capite ed ad una complessiva di 3.600 miliardi. La Germania invece ci ha guadagnato circa € 23.000 pro-capite e circa 1.900 miliardi nel complessivo.

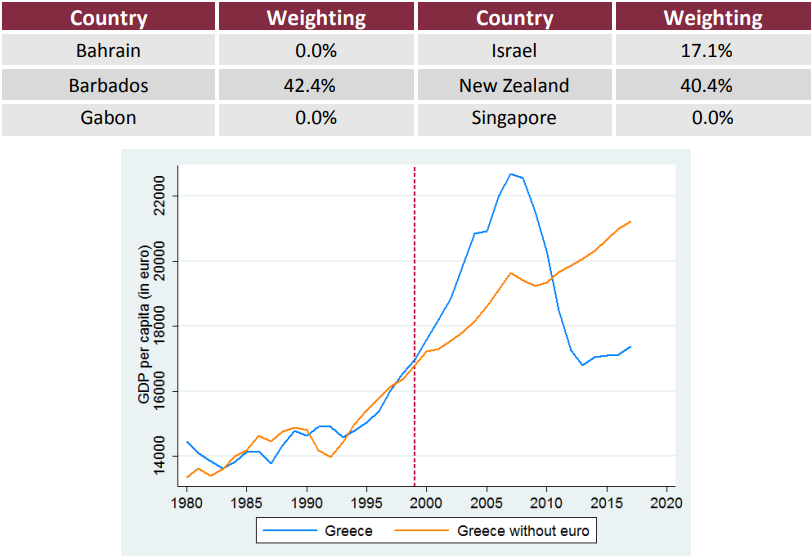

La dimostrazione che gli effetti dell’Euro sula ricchezza in Grecia siano ancora di segno positivo è dovuta al fatto che la Grecia nei primi anni subito dopo l’adesione alla moneta unica ha guadagnato enormemente. La situazione è cambiata nel 2011 due anni dopo che la bolla creata nel 2009 era scoppiata. Da allora l’Euro ha avuto un’influenza negativa anche sulla ricchezza della Grecia.

4 — RISULTATI PER PAESE DI APPARTENENZA

Questa sezione contiene i profili dell’andamento dei paesi appartenenti all’eurozona presi in esame: Belgio, Germania, Francia, Grecia, Italia, Paesi Bassi, Portogallo e Spagna.

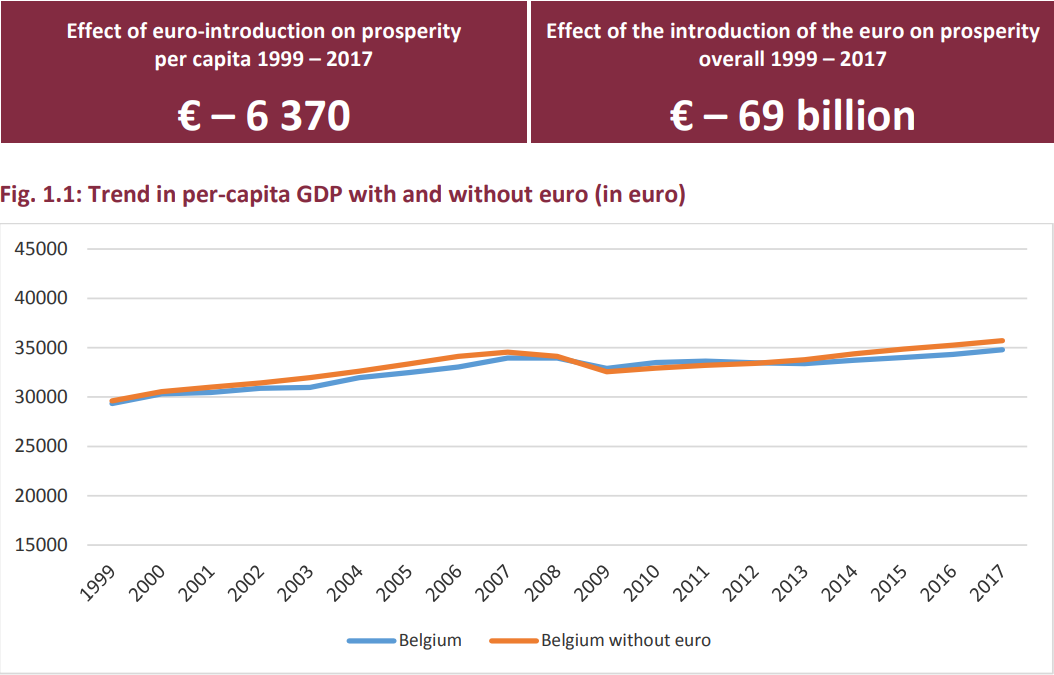

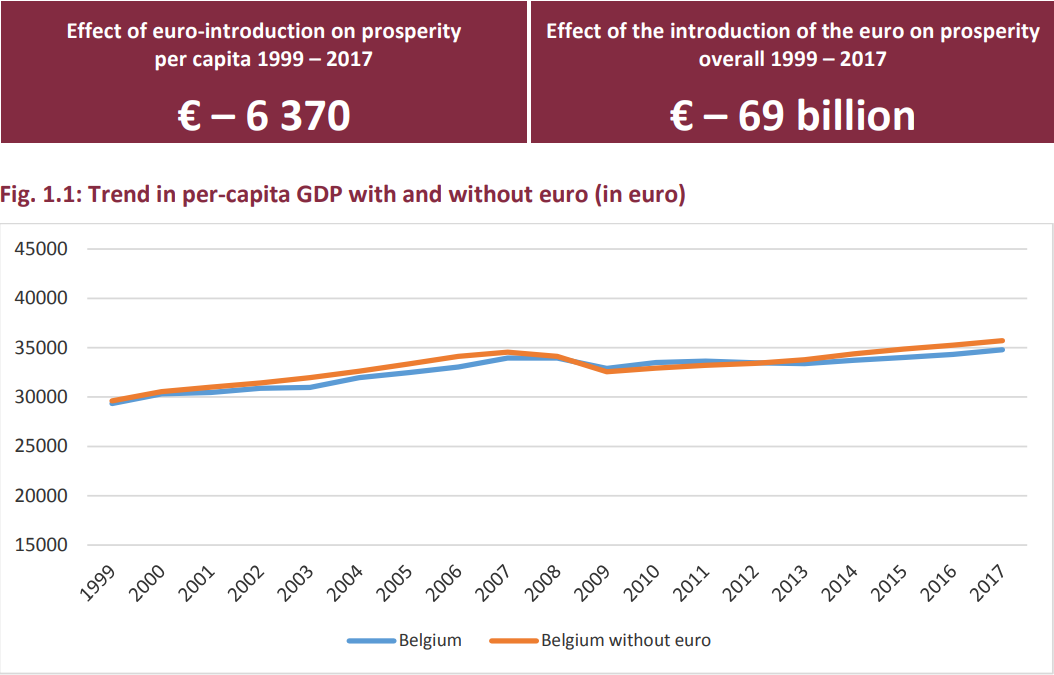

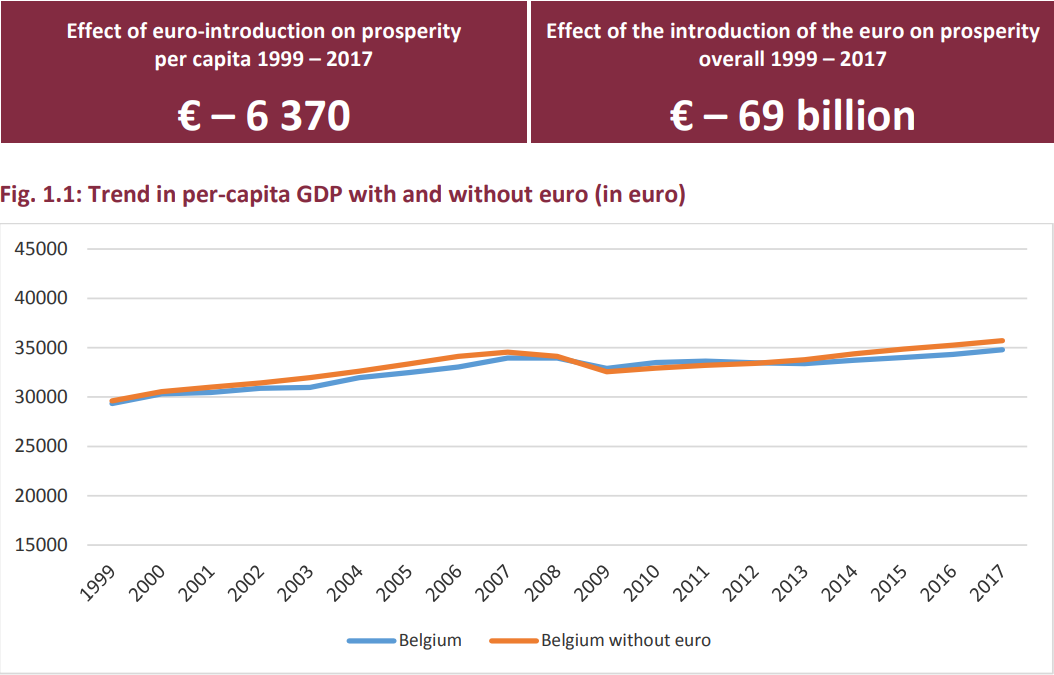

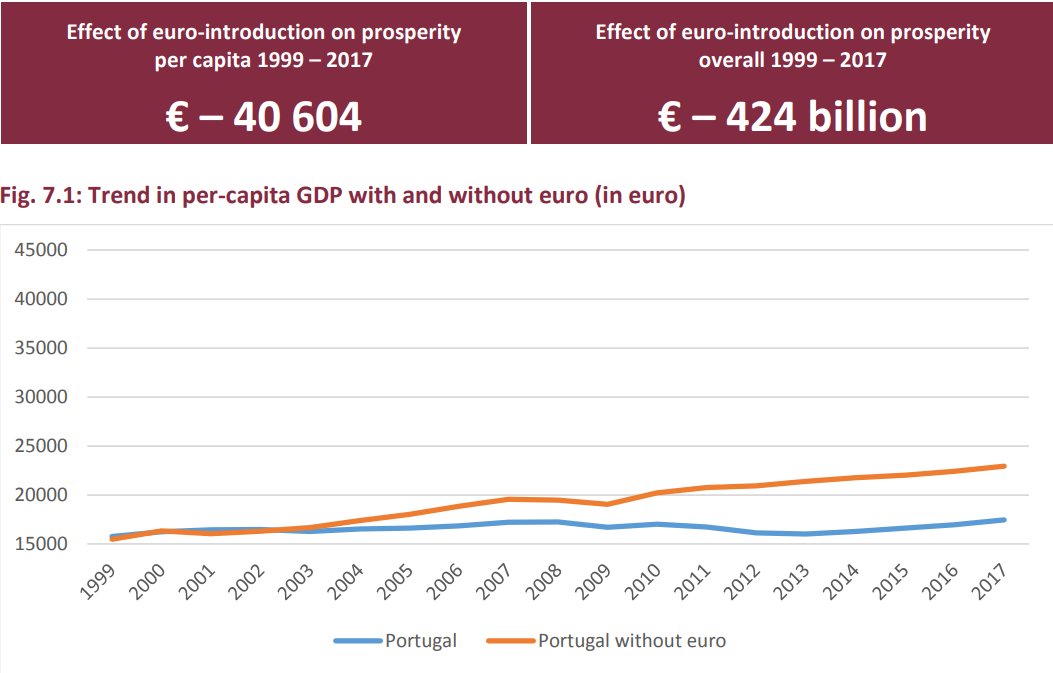

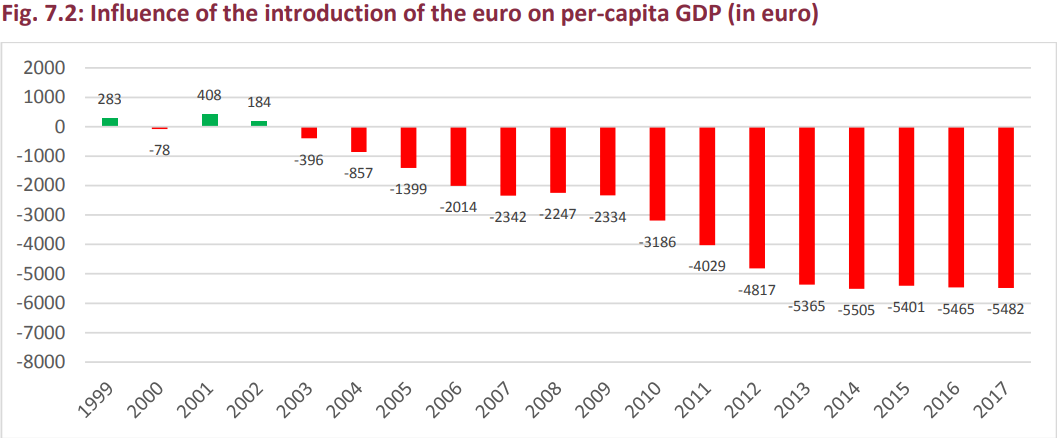

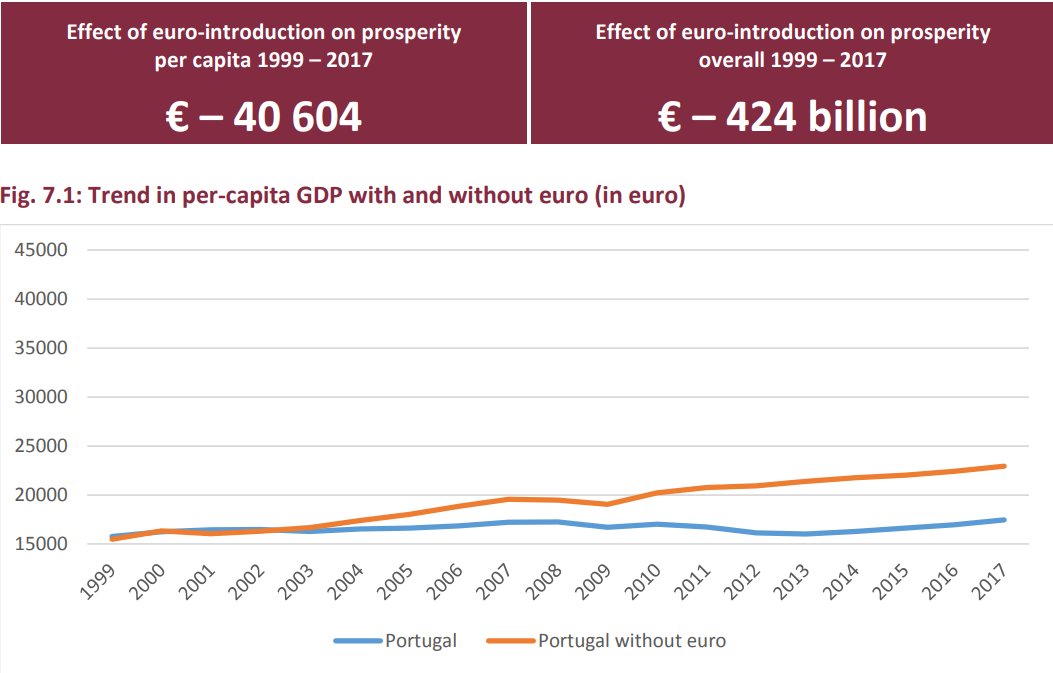

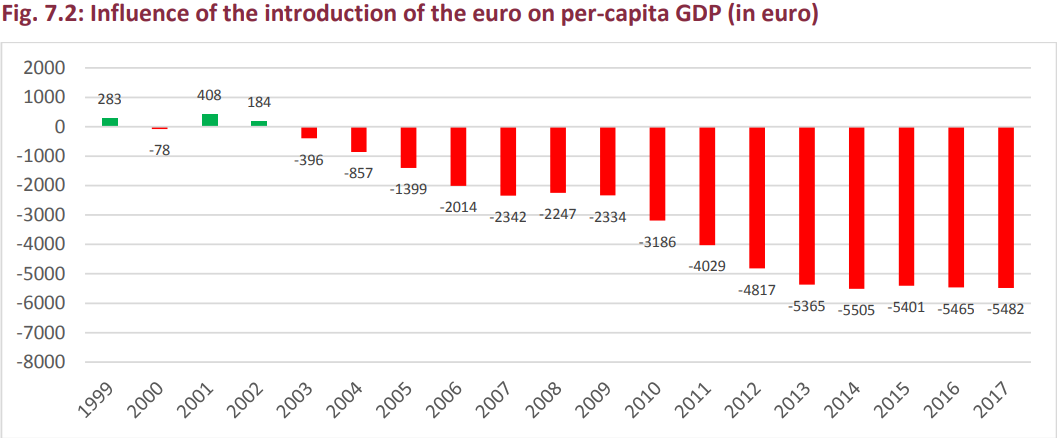

Ciascun profilo inizia mostrando gli effetti dell’introduzione dell’euro sulla ricchezza di ogni paese, prendendo in esame l’intero periodo da quando è stata utilizzata la nuova moneta unica, sia per l’aspetto pro-capite che per quello dell’economia in generale.

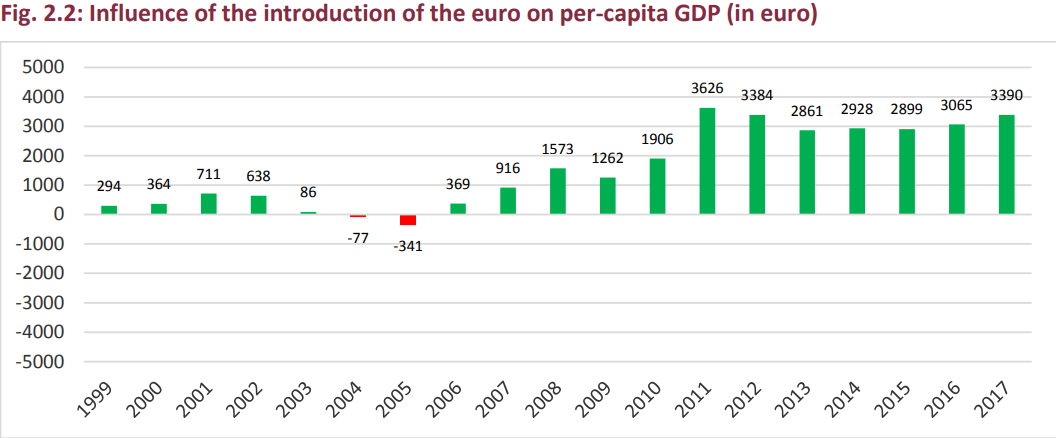

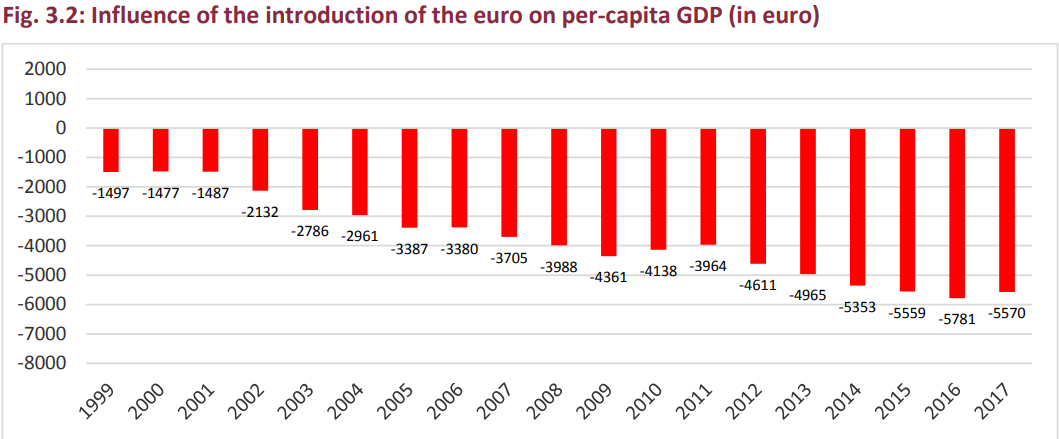

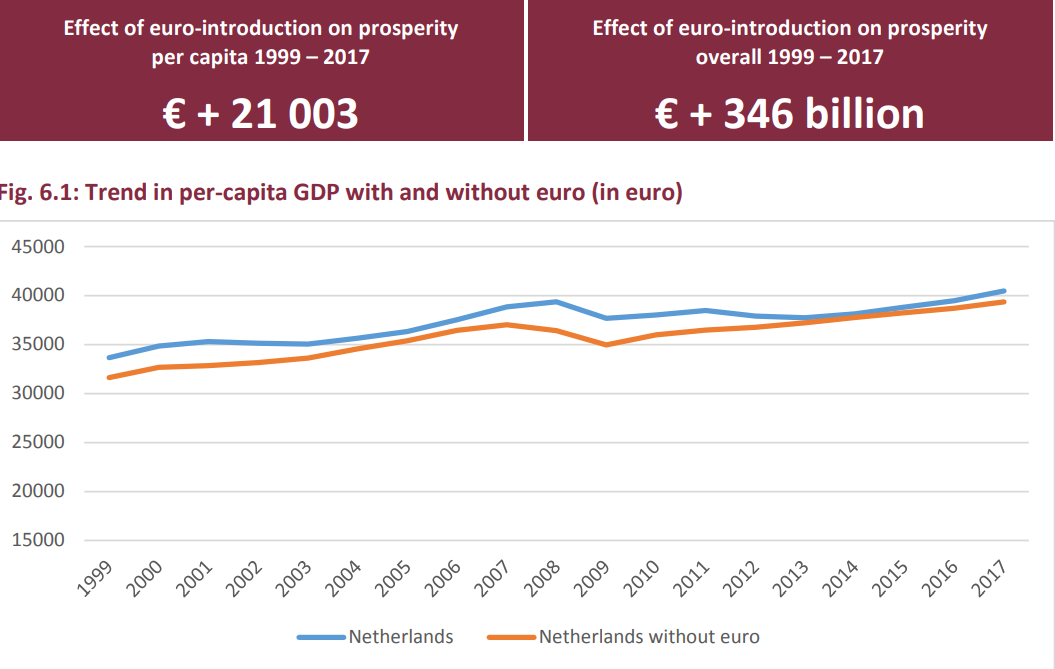

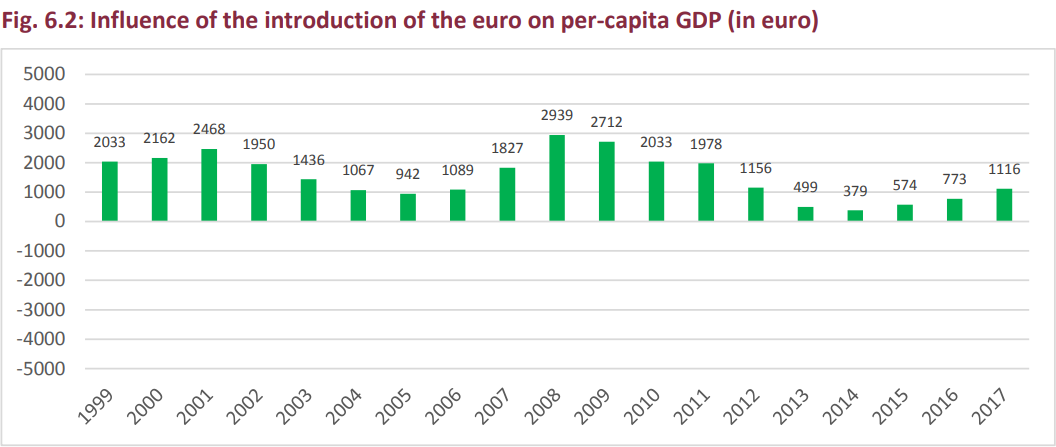

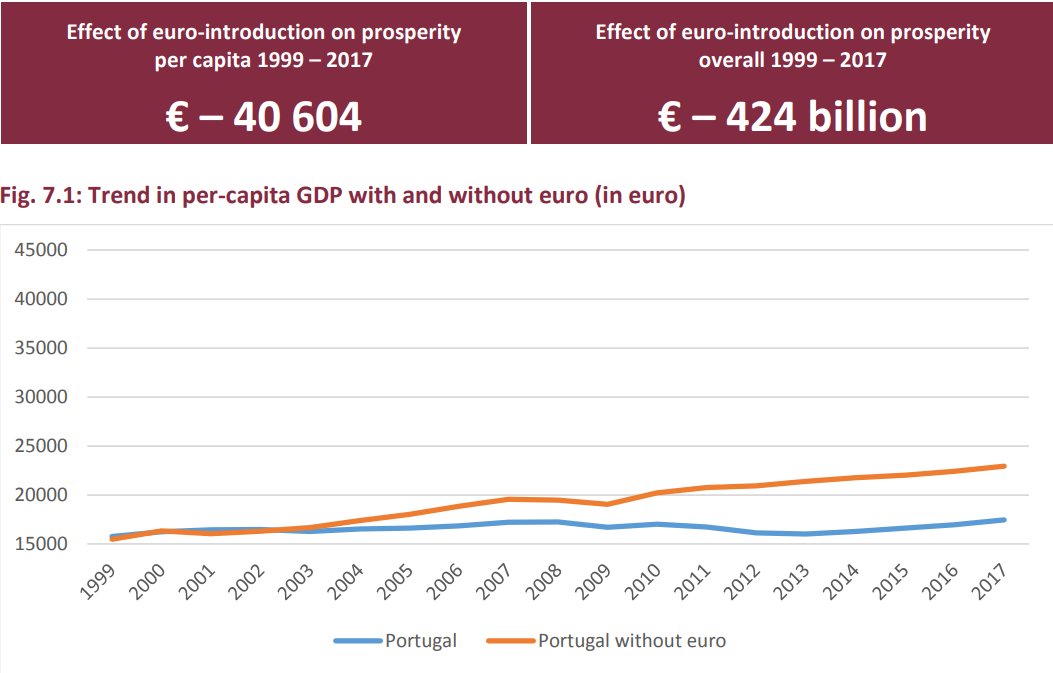

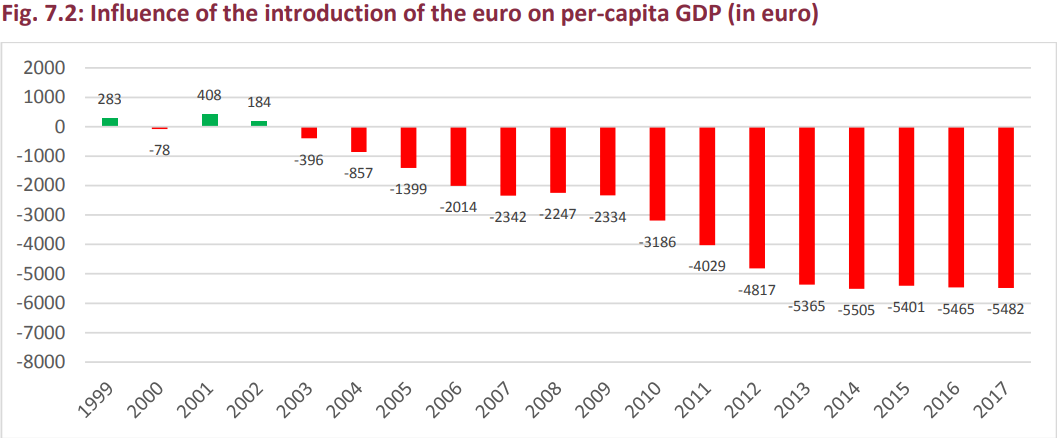

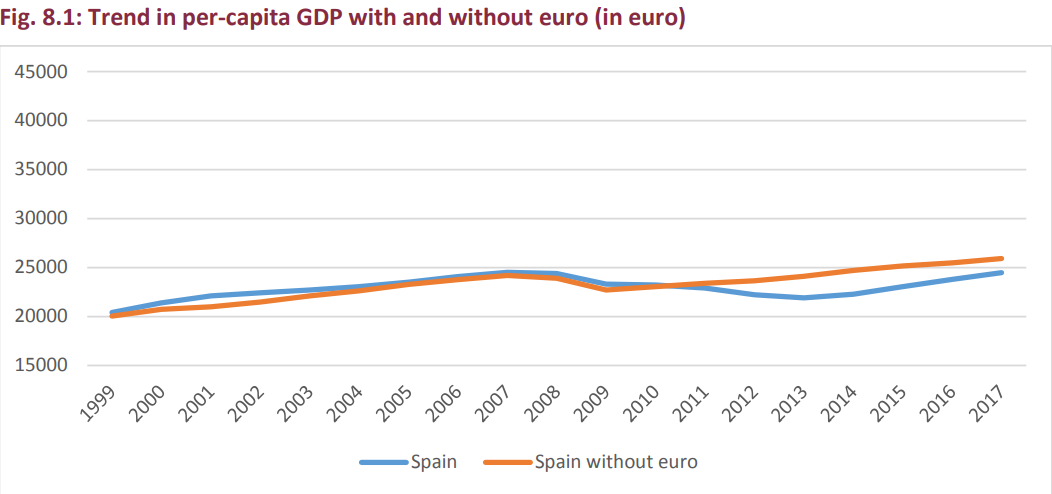

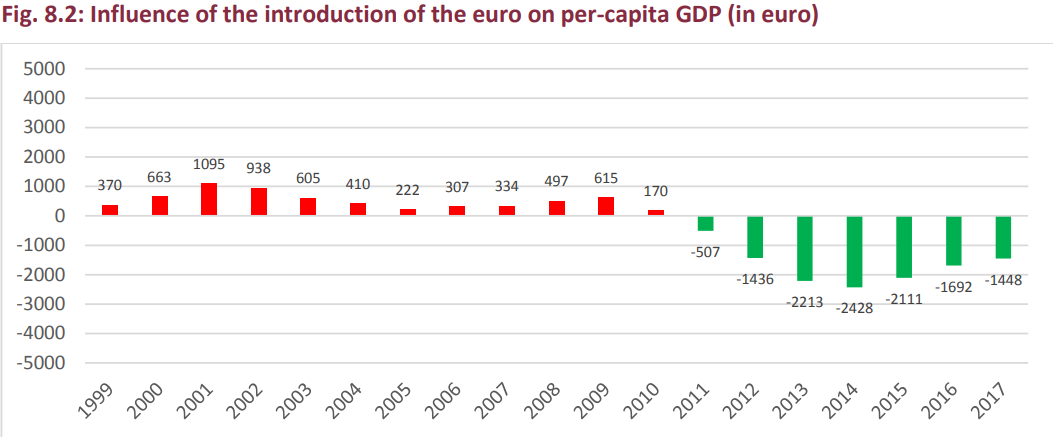

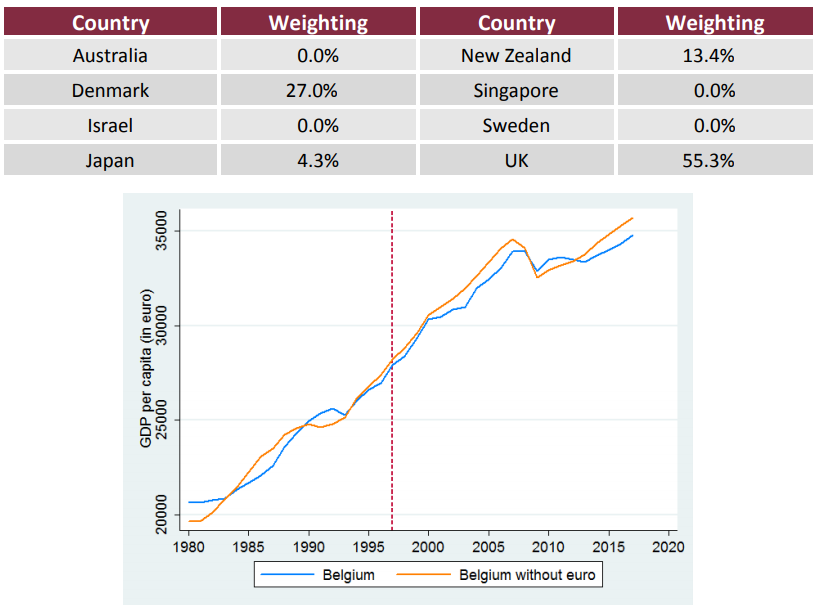

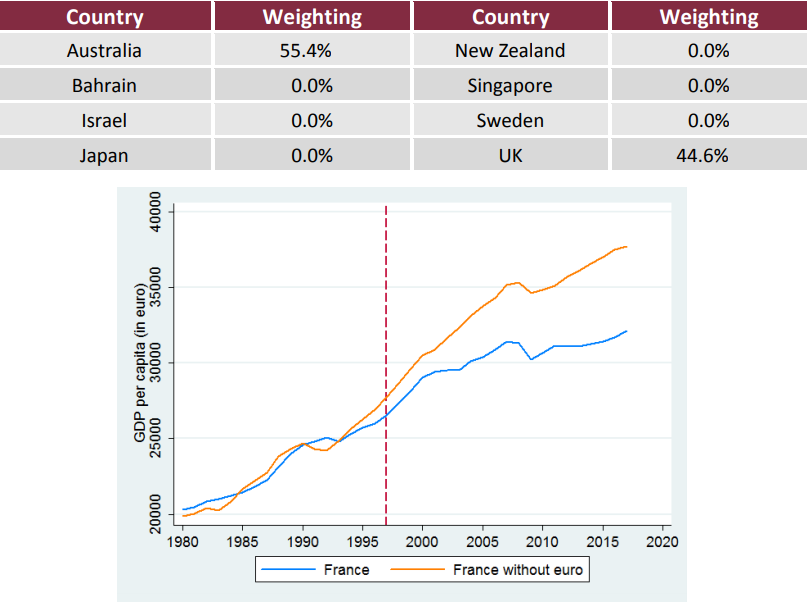

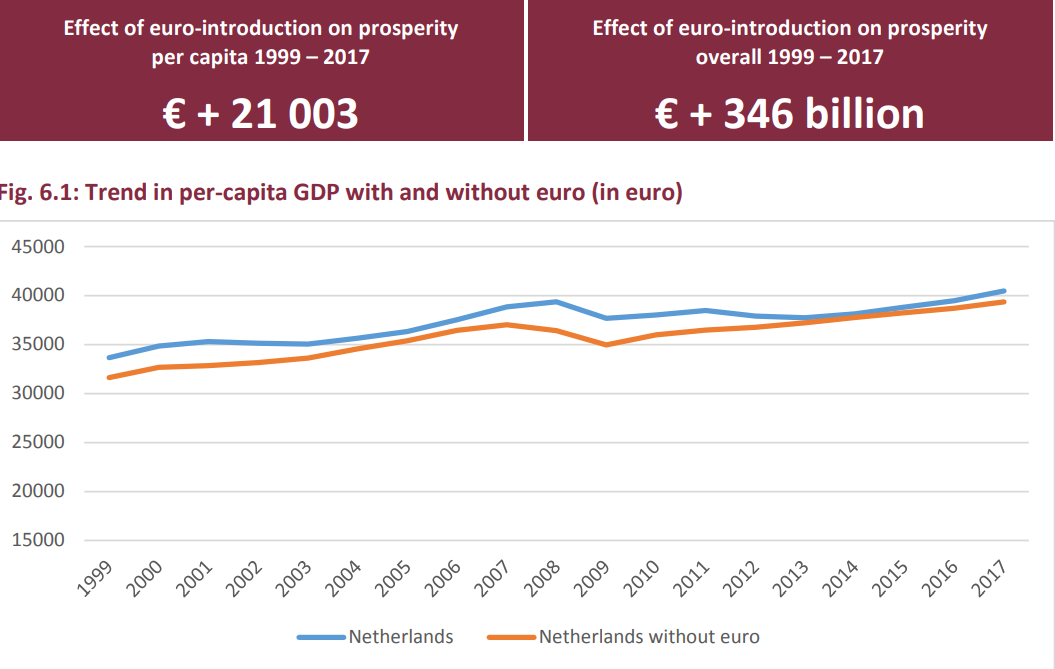

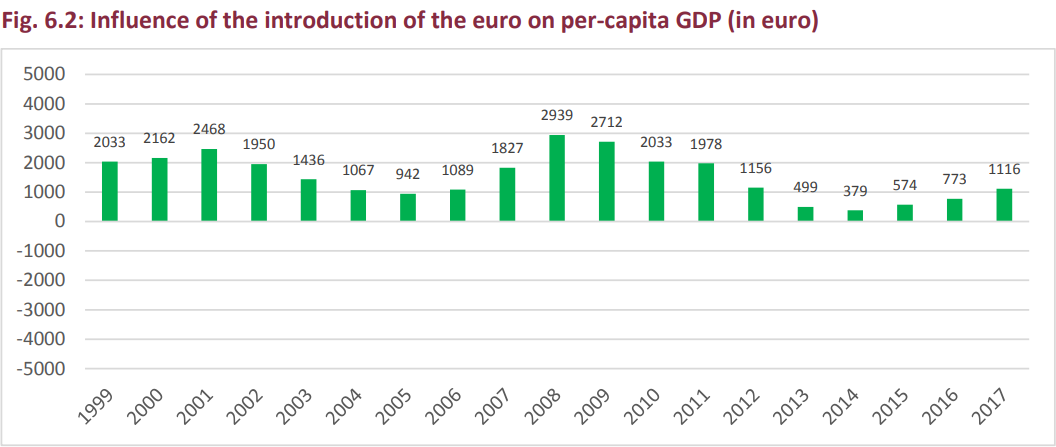

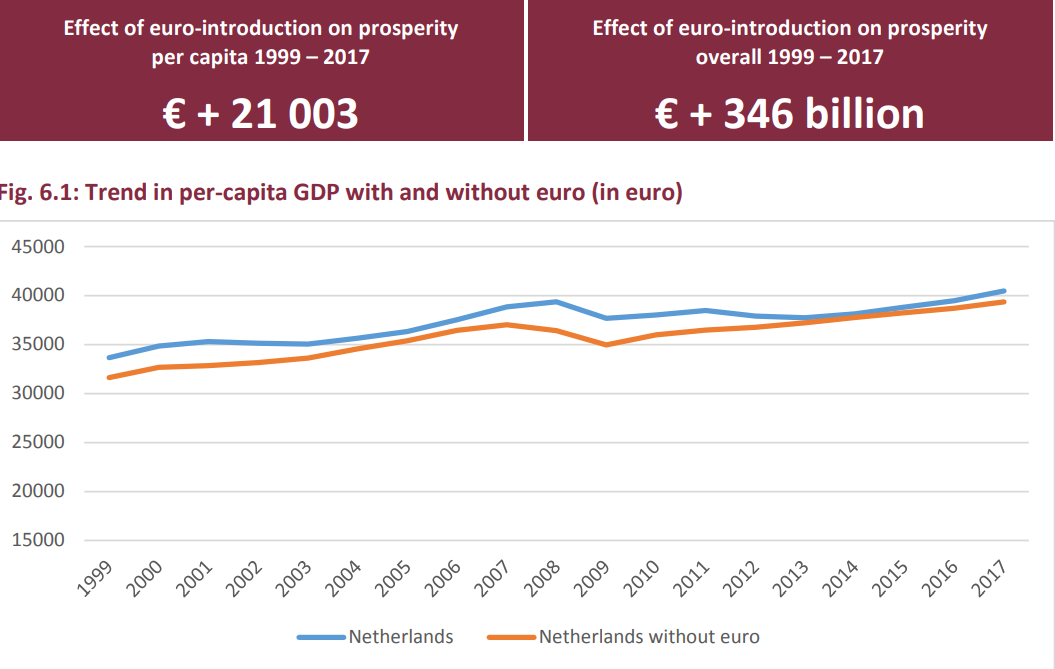

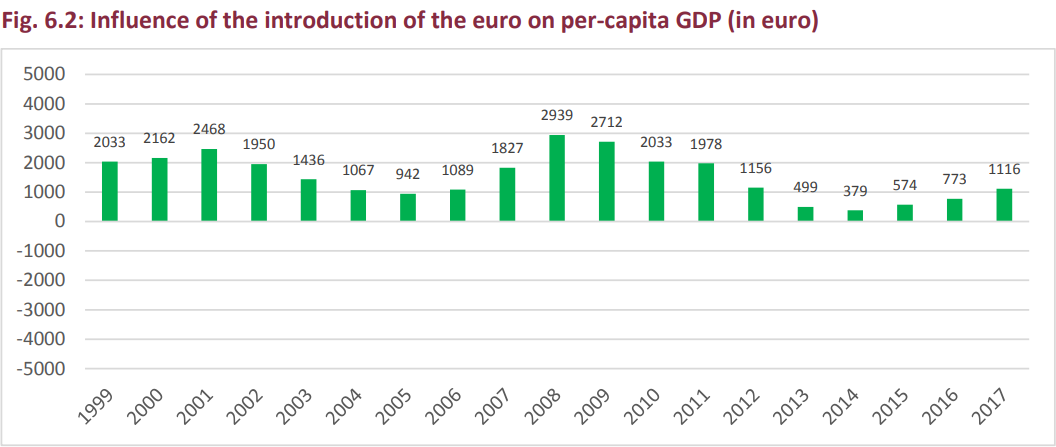

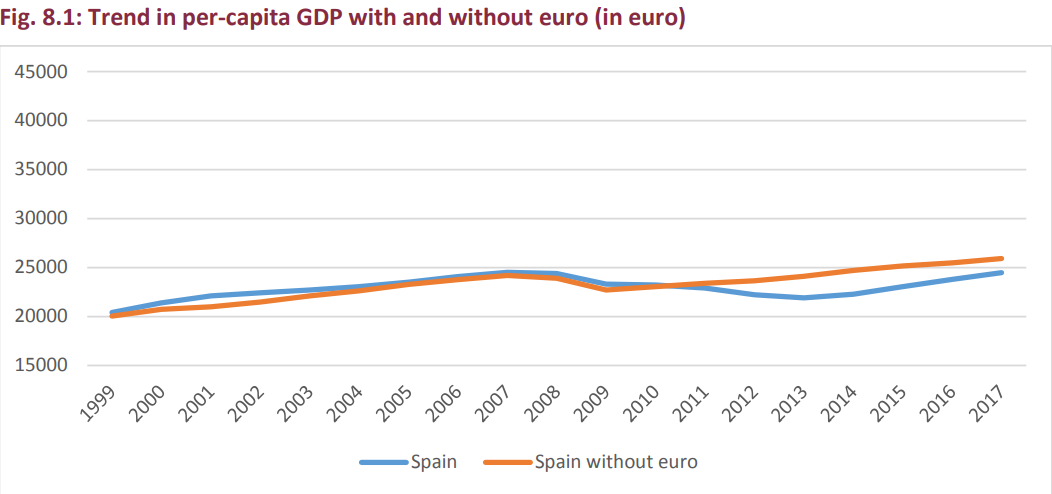

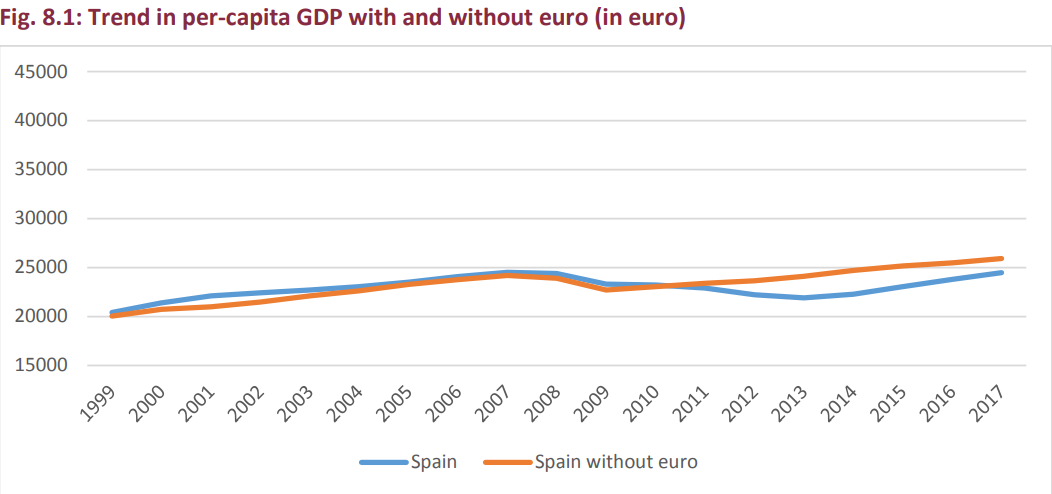

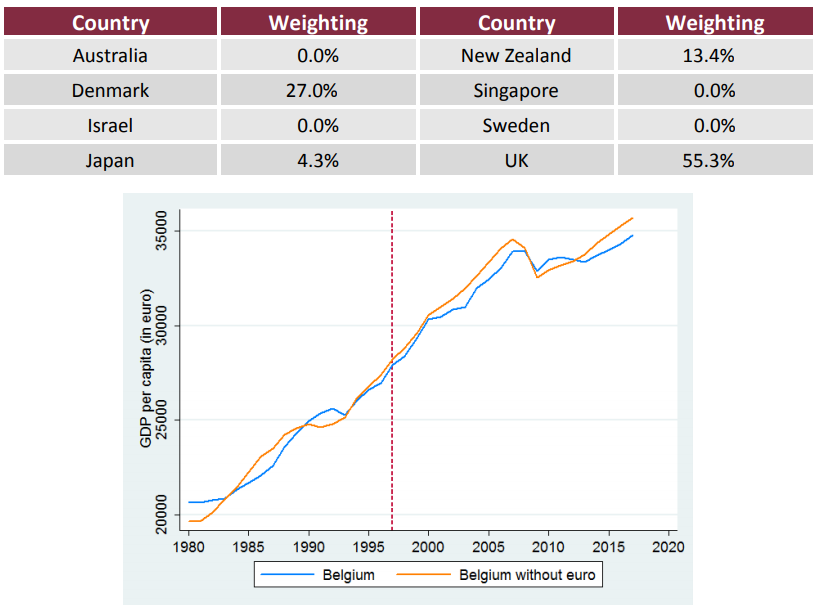

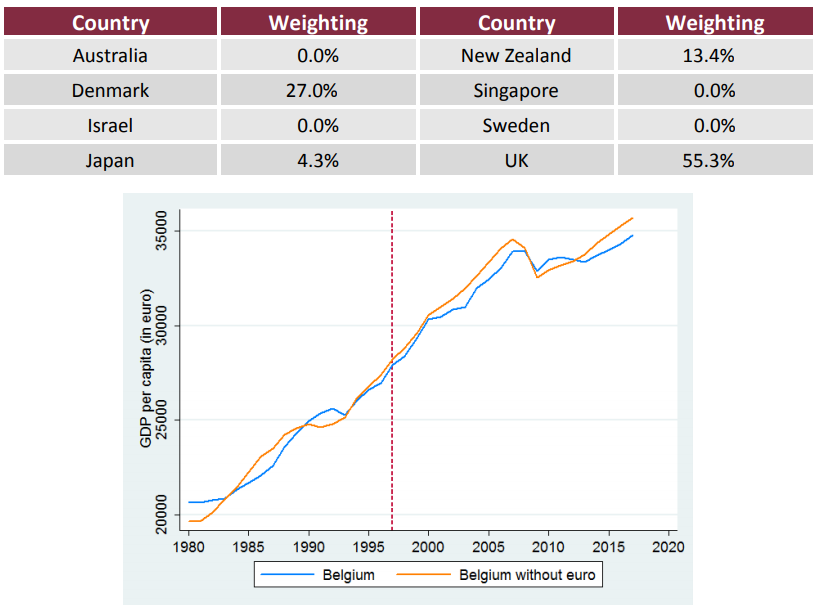

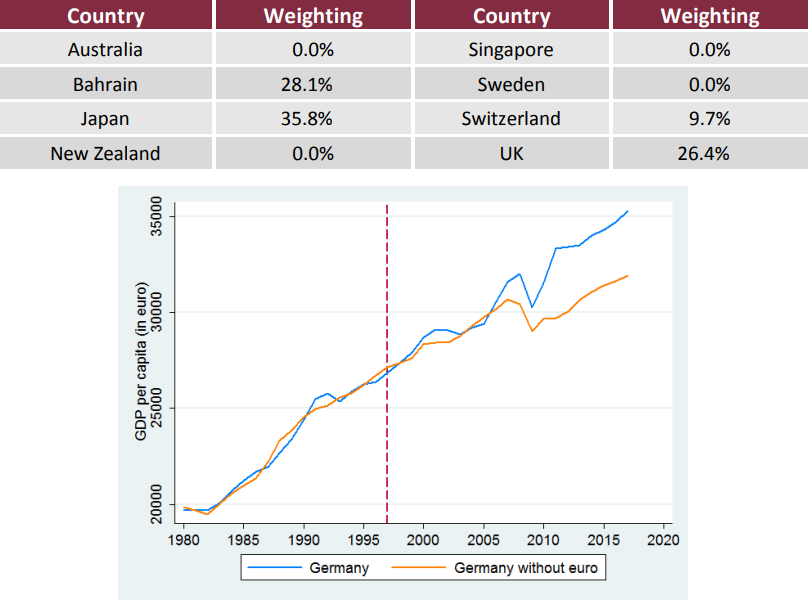

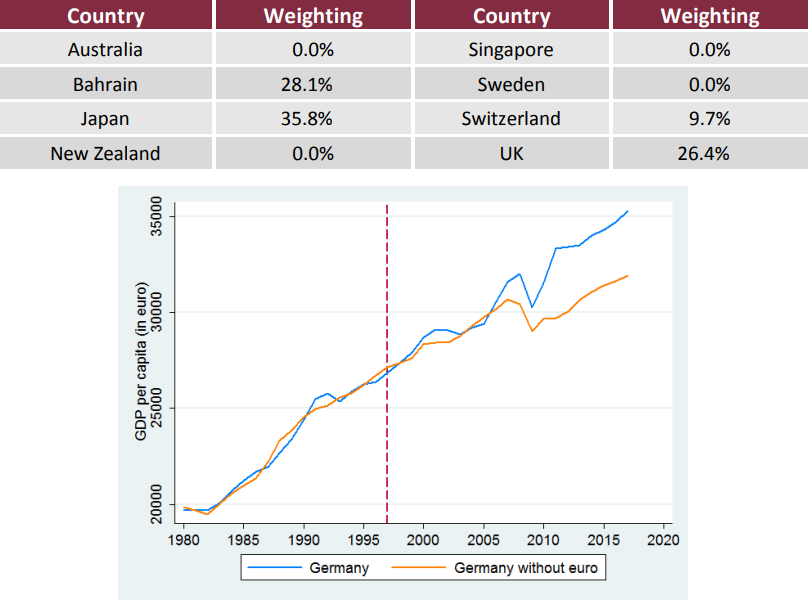

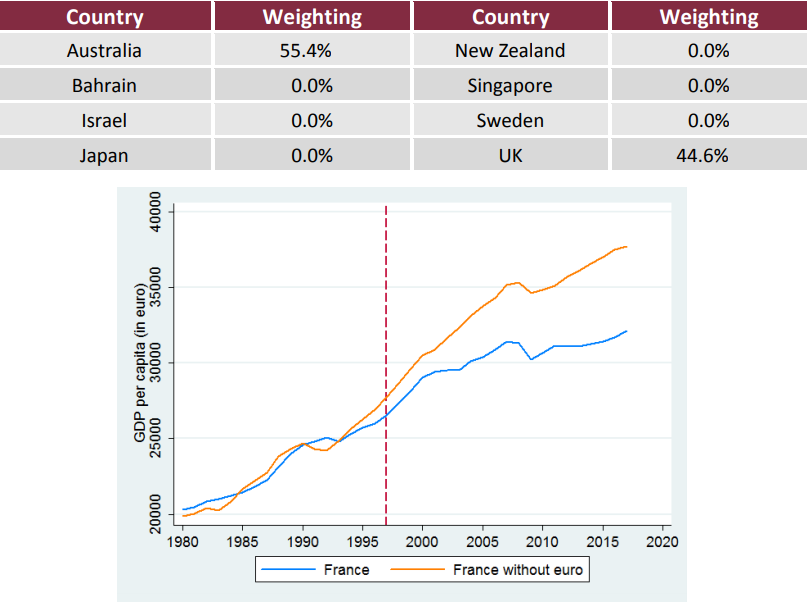

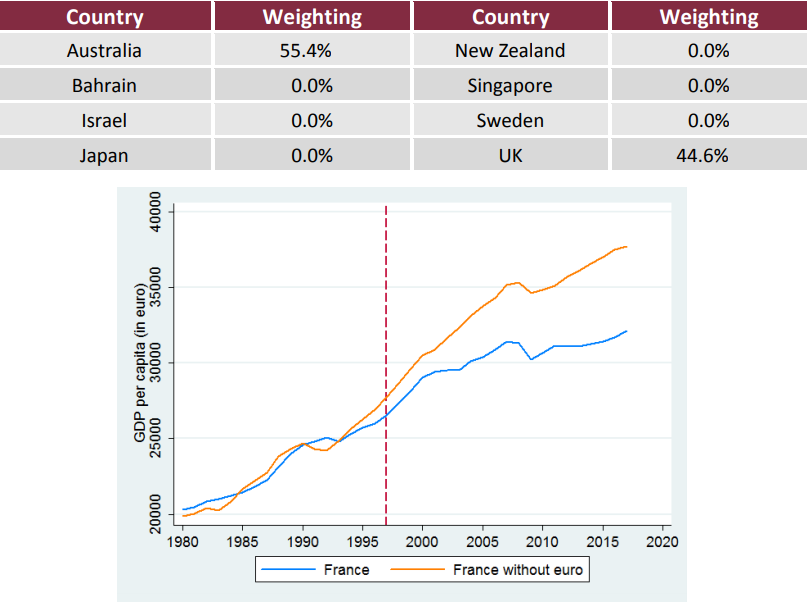

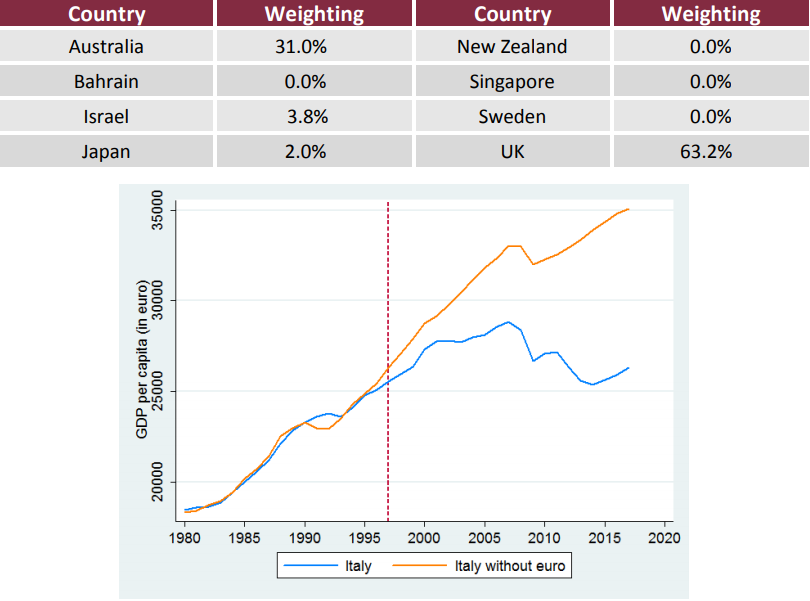

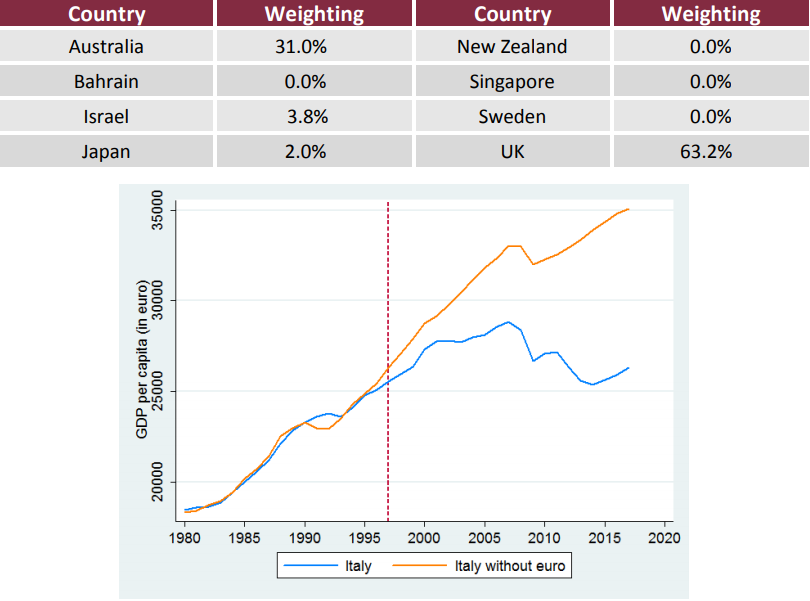

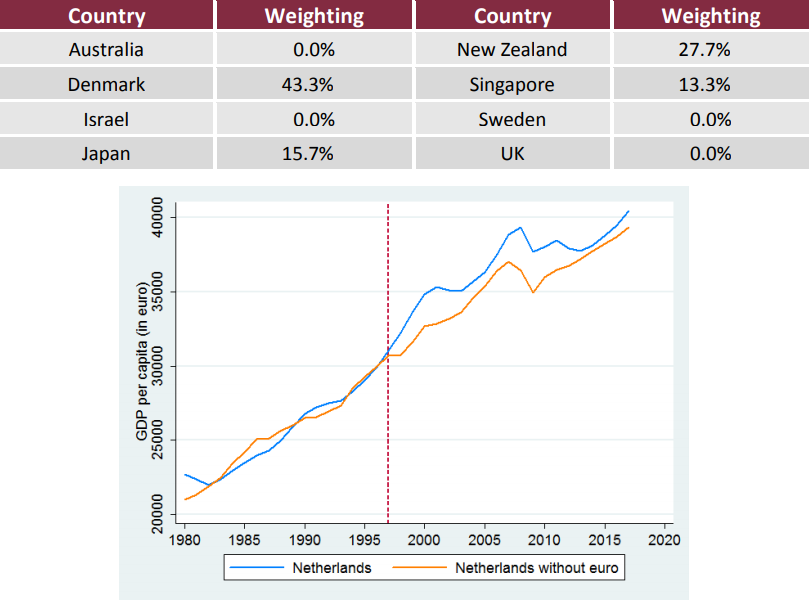

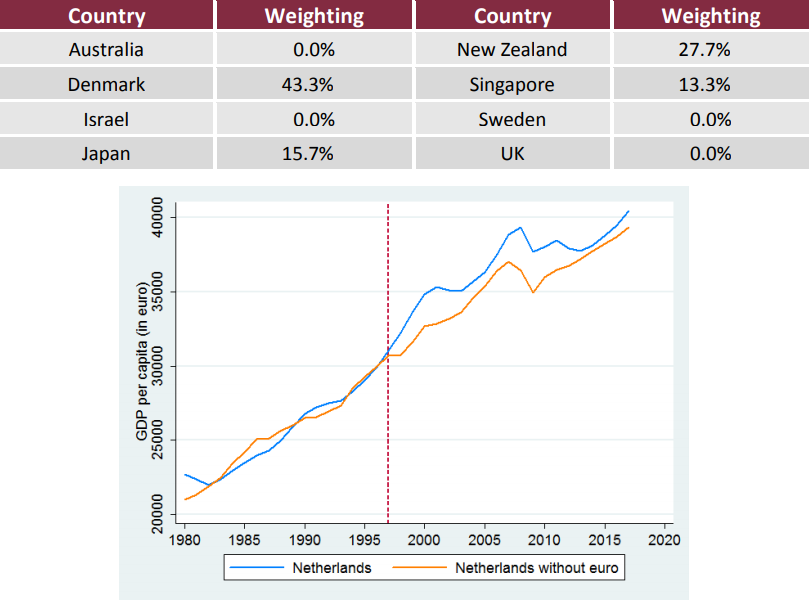

Ogni profilo contiene anche due grafici: il primo mostra l’andamento attuale del PIL pro-capite nel paese dell’eurozona preso in esame dal momento dell’introduzione dell’euro (linea blu) e lo scenario alternativo (controfattuale) che mostra l’andamento ipotetico se il paese non avesse introdotto l’euro (linea arancio).

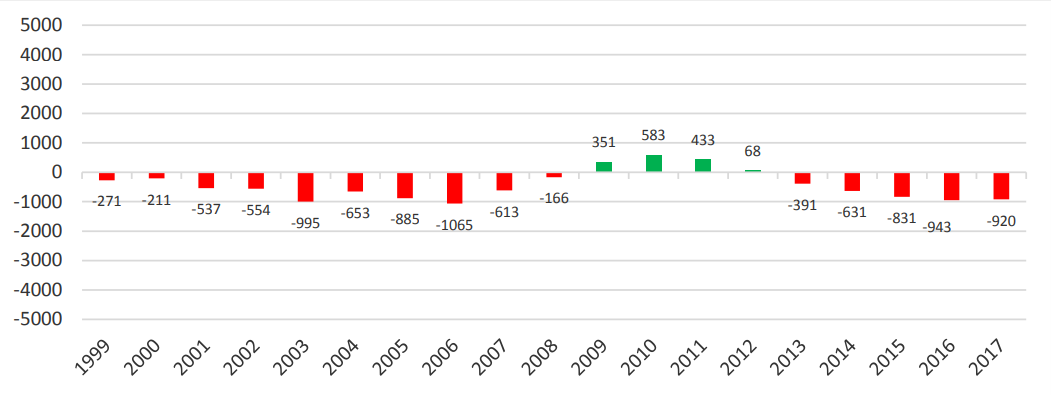

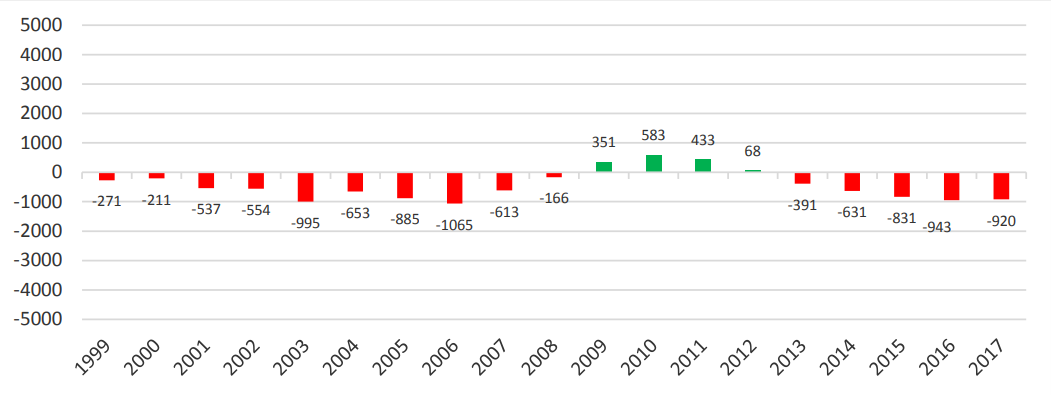

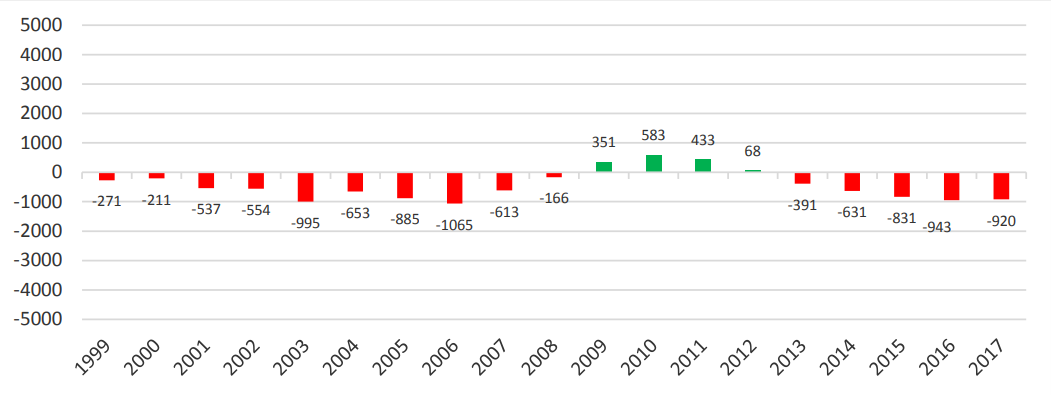

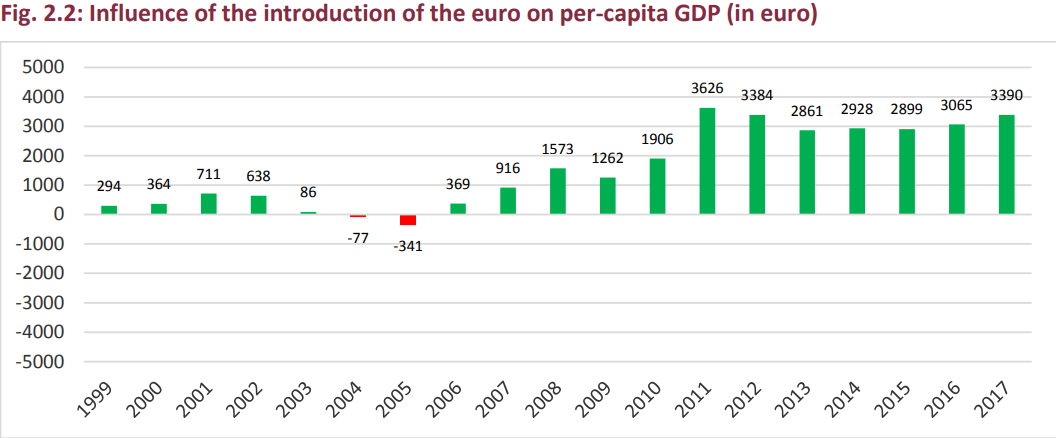

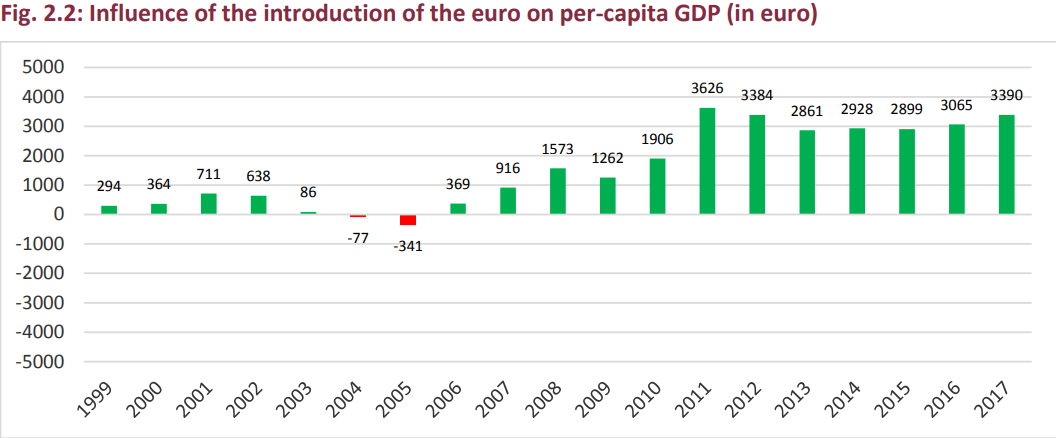

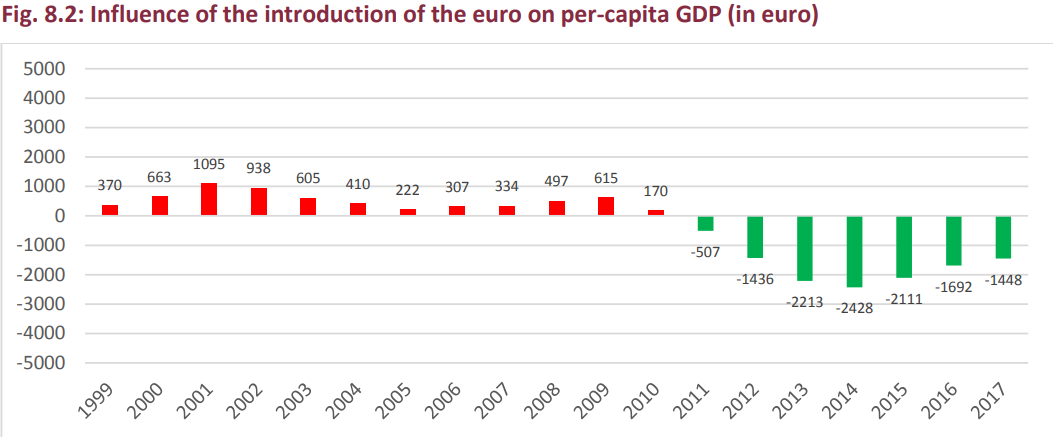

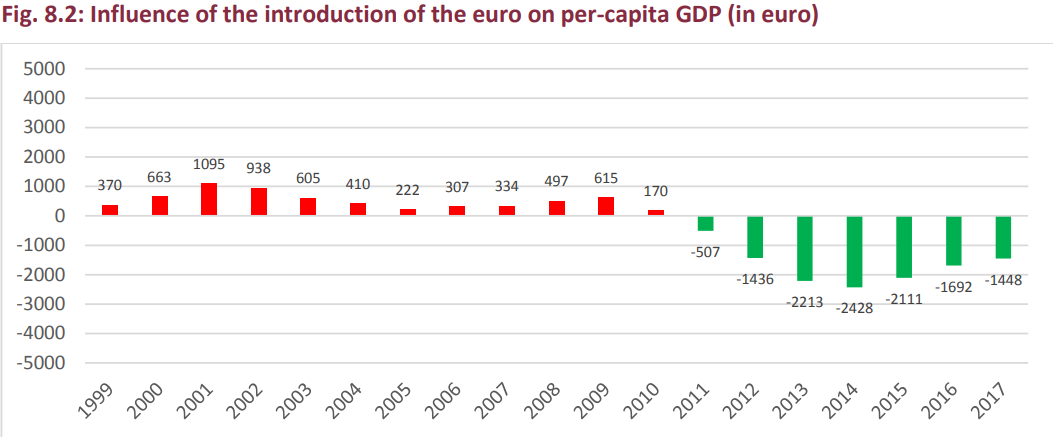

Il secondo grafico mostra l’influenza che annualmente ha avuto l’adozione dell’euro sul PIL pro-capite nel paese dell’eurozona preso in esame. I valori si riferiscono agli anni corrispondenti e quelli espressi in rosso (negativi) mostrano una riduzione del PIL pro-capite mentre quelli espressi in verde (positivi) mostrano un incremento. A complemento, ogni profilo contiene una conclusione che riassume i risultati principali per ciascun paese dell’eurozona interessato.

4.1 Belgio

Fig. 1.1: Andamento PIL pro-capite con e senza Euro (cifre espresse in €)

Fig.1.2: Influenza dell’introduzione dell’euro sul PIL pro-capite (cifre espresse in €)

Conclusioni: dal 2009 al 2012 il Belgio ha guadagnato dall’adesione all’euro mentre prima e dopo questo periodo ha subito delle perdite; nei dati aggregati con riferimento al periodo 1999/2017, l’euro ha prodotto perdite per 69 miliardi sul PIL complessivo e per € 6370 su quello pro-capite.

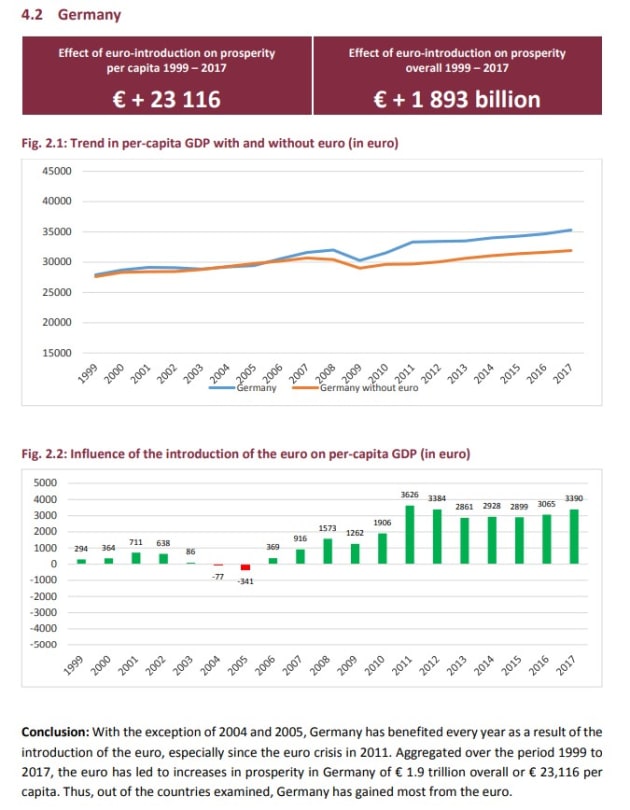

4.2 Germania

Conclusioni: in conseguenza dell’adesione all’euro la Germania ha guadagnato ogni anno, specialmente dalla crisi della moneta nel 2011, con l’eccezione del 2004 e del 2005. Nei dati aggregati con riferimento al periodo 1999/2017, l’euro ha prodotto un incremento di 19 miliardi sul PIL complessivo e di €23116 sul pro-capite. Pertanto la Germania ha guadagnato più di ogni altra nazione dall’euro.

4.3 Francia

Conclusioni: in Francia l’adesione all’eurozona ha portato a perdite annuali. Queste perdite si sommano ai 36 miliardi dall’introduzione della moneta unica. In totale corrisponde ad una perdita per € 55 996 pro-capite. Dopo l’Italia, la Francia quindi è il paese in cui l’euro ha prodotto le perdite più grandi. Questo andamento mostra che la Francia non ha ancora trovato un modo per rafforzare la propria competitività all’interno dell’eurozona. Nei dieci anni precedenti l’introduzione dell’euro, la Francia, a tal fine, ha regolarmente svalutato la sua divisa, ma dopo l’introduzione dell’euro non è stato più possibile; in luogo della svalutazione sono state necessarieriforme strutturali. Allo scopo di beneficiare in qualche modo della nuova moneta unica la Francia deve assolutamente perseverare sulla via delle riforme che il presidente Macron sta perseguendo.

4.4 Grecia

Conclusioni: in Grecia l‘accesso all’eurozona ha portato grandi benefici economici tra il 2001 ed il 2010. Nel 2011, dopo la bolla immobiliare scoppiata nel 2009, tutto è cambiato. Da allora l’euro ha determinato una caduta nell’economia e ne è conseguito che, dopo i guadagni nei primi anni dall’introduzione dell’euro, il bilancio complessivo alla fine del 2017 era appena positivo per circa 2 milioni di euro, mentre quello pro-capite per solo € 190. Per garantire che questo rimanga un’ipotesi di medio termine, il governo greco deve intraprendere una serie di riforme che includono misure per accrescere la competitività e per aumentare il clima degli investimenti per aumentare il PIL pro-capite. L’esempio della Spagna mostra che le riforme strutturali possono capovolgere il trend negativo senza mai aumentare le perdite economiche.

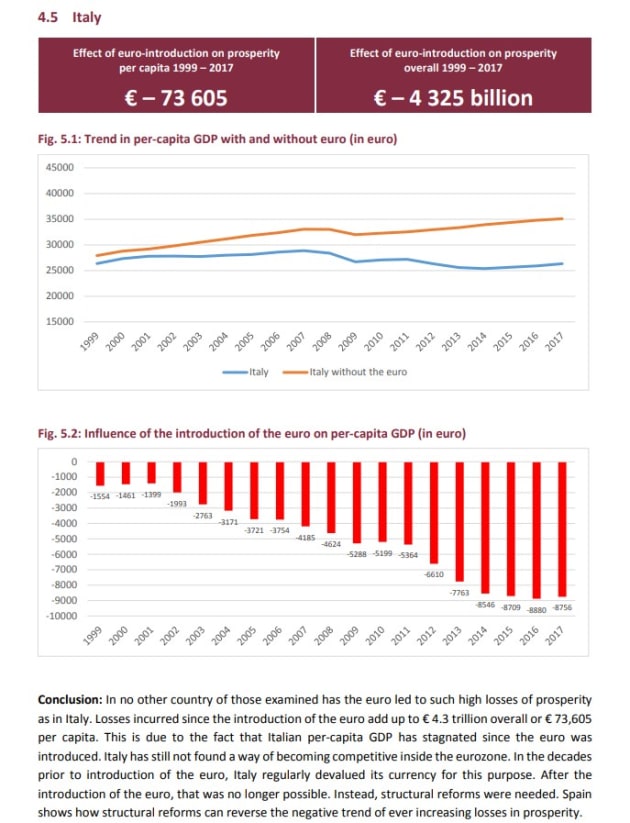

4.5 Italia

Conclusioni: fra i paesi presi in esame l’euro ha portato perdite economiche così elevate solo in Italia. Le perdite registrate dall’introduzione dell’euro sono attestate intorno ai 4300 miliardi per il PIL nazionale e intorno ad € 73605 per quello pro-capite. Tutto questo perché il PIL pro-capite italiano è in stagnazione da quando è stato introdotto l’euro. L’Italia non ha ancora trovato un modo per diventare competitiva all’interno dell’eurozona; nei decenni antecedenti l’introduzione della moneta unica aveva svalutato regolarmente la propria moneta a questo fine, ma dopo l’adesione all’euro non è stato più possibile ed è stato necessario ricorrere a riforme strutturali. L’esempio della Spagna dimostra come questo tipo di riforme possa ribaltare un trend negativo senza per questo aumentare mai le perdite economiche.

4.6 Paesi Bassi

Conclusioni: i Paesi Bassi hanno tratto profitto dall’euro ogni anno, sin dalla sua introduzione; specialmente nel 2008 e nel 2009. I dati aggregati mostrano una crescita di 346 miliardi nel nazionale e di € 21.003 per il PIL pro-capite. Solo la Germania, fra i paesi presi in esame ha guadagnato di più.

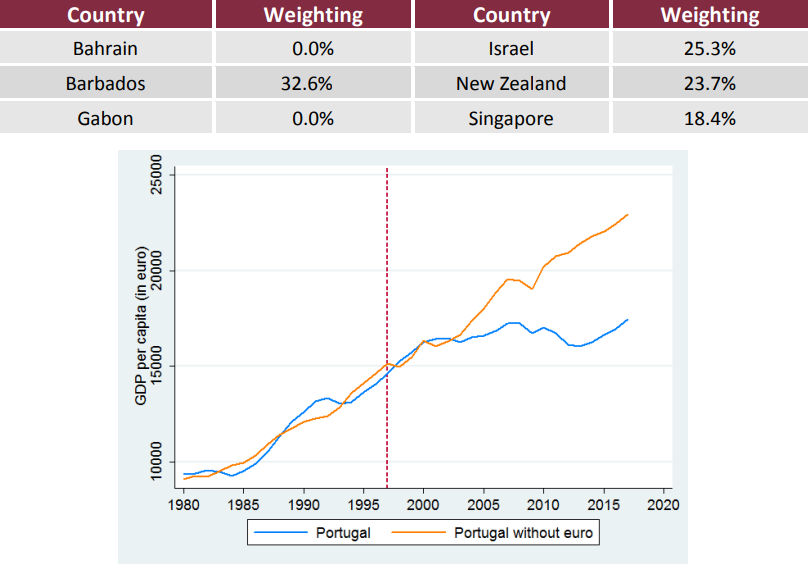

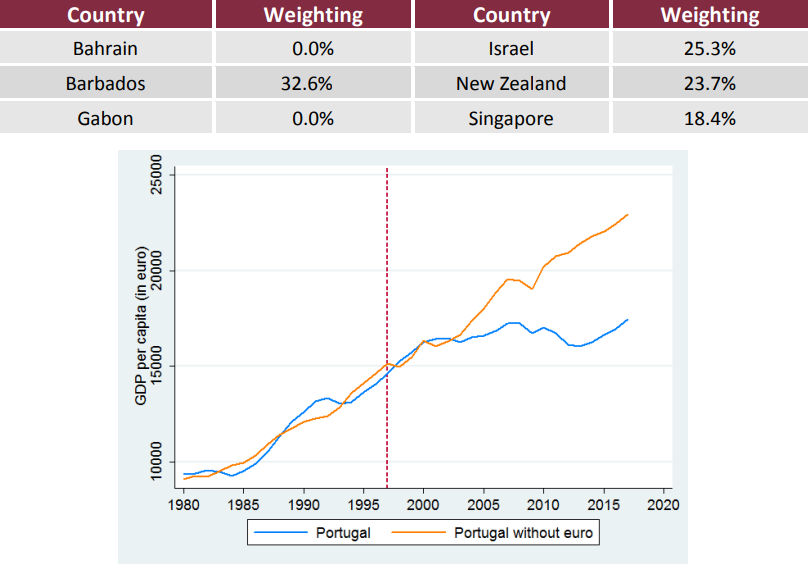

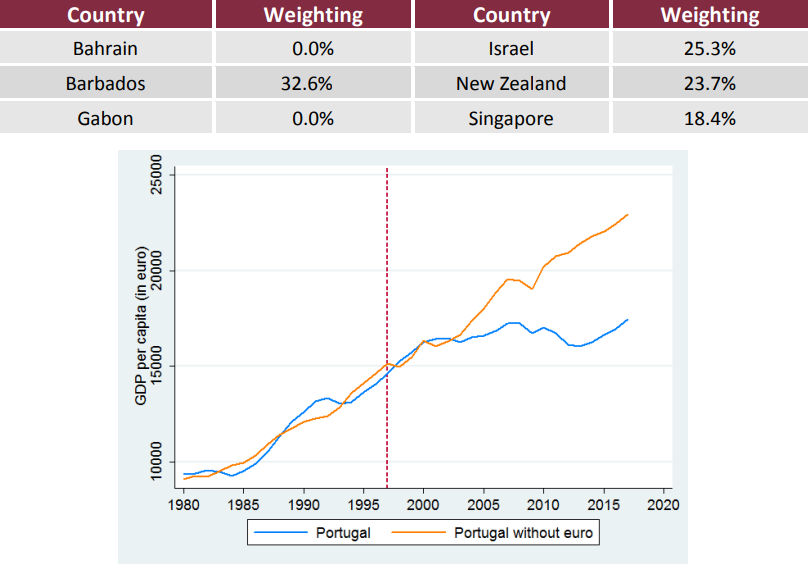

4.7 Portogallo

Conclusioni: il Portogallo ha tratto beneficio marginalmente dall’euro solo nei primissimi anni dopo la sua introduzione. Negli anni seguenti l’euro ha progressivamente portato a perdite economiche. I dati aggregati mostrano un aumento delle perdite nell’ordine di 424 miliardi nel bilancio complessivo e di € 40.604 in quello pro-capite. Solo Francia ed Italia hanno fatto peggio. Il Portogallo deve ricorrere anch’esso ad una serie di riforme quanto prima per accrescere il PIL pro-capite, se vuole giovarsi di qualche beneficio nel medio termine. Pertanto le condizioni generali per gli investimenti devono essere migliorate e la spesa pubblica utilizzata in misura maggiore per gli investimenti piuttosto che per i consumi.

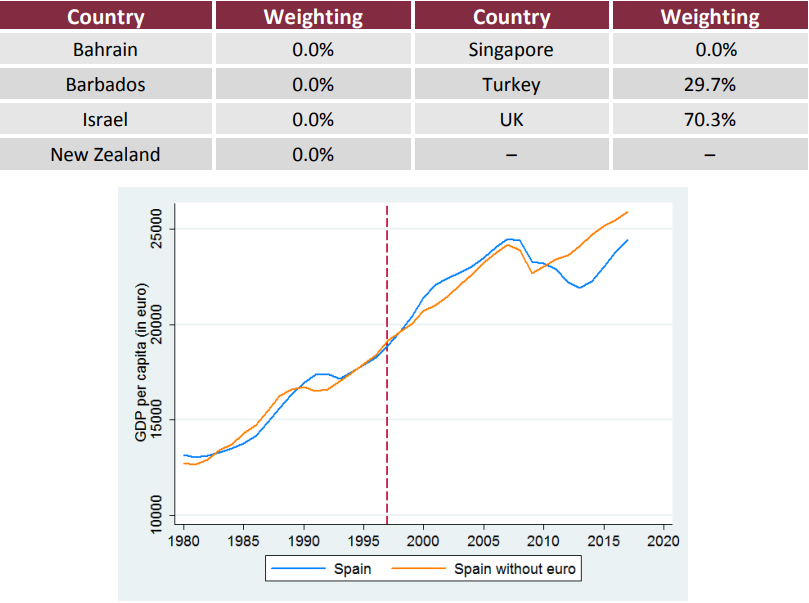

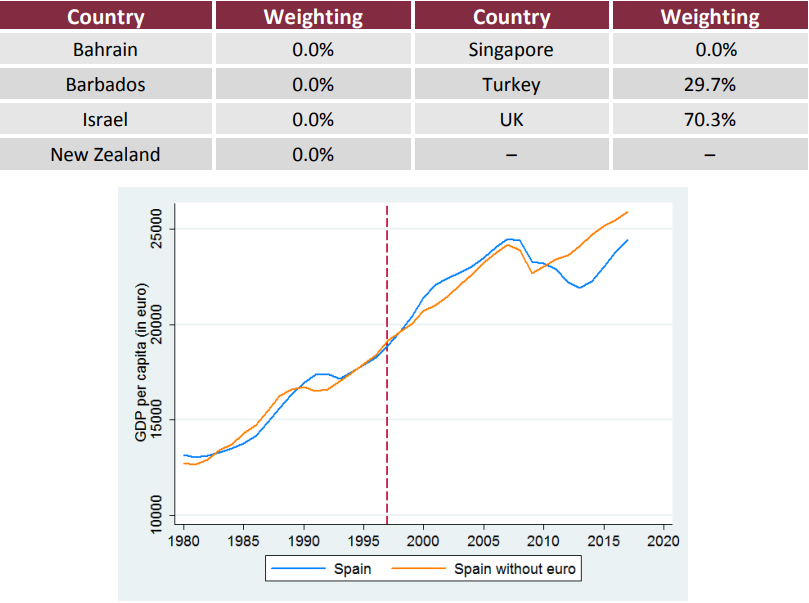

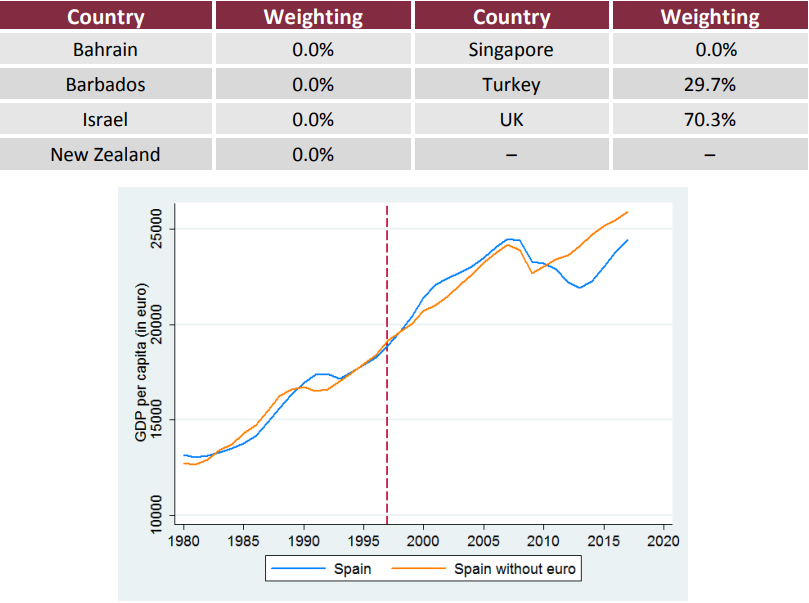

4.8 Spagna

Conclusioni: la Spagna ha guadagnato dall’adesione all’euro dal 1999 al 2010; dal 2011 l’introduzione dell’euro si è tradotta in una riduzione della ricchezza nazionale, raggiungendo il suo apice nel 2014. Da quel momento il calo è stato costante. Le riforme che hanno intrapreso hanno ripagato i governi ma, dal momento che le perdite annuali tra il 2011 ed il 2017 sono state più ingenti dei guadagni della prima ora, attualmente il bilancio complessivo rimane negativo e si attesta a 224 miliardi e € 5.031 pro-capite. Tutto ciò terminerebbe in pochissimi anni se la Spagna seguisse decisamente la via delle riforme strutturali.

Allegato

Le tavole qui di seguito indicano quali nazioni fanno parte del “gruppo di controllo” per ciascuno dei paesi dell’eurozona preso in esame, e la misura utilizzata per creare uno scenario controfattuale (alternativo). I grafici seguenti mostrano l’andamento del PIL pro-capite attuale (linea blu) e quello ipotetico (linea arancio) dal 1980 al 2017.

Seguono i grafici di ciascun paese messi a confronto

A.1 Belgio

A.2 Germania

A.3 Francia

A.4 Grecia

A.5 Italia

A.6 Paesi Bassi

A.7 Portogallo

A.8 Spagna

Gli autori:

*Dr. Matthias Kullas, Capo del Dipartimento di Politiche economiche e fiscali

Alessandro Gasparotti, Analista politico del Dipartimento Politiche economiche e fiscali

Note

- Discorso di Mario Draghi Presidente della BCE alla Conferenza per gli investimenti globali a Londra del 26 luglio 2012 online all’ indirizzo web:https://www.ecb.europa.eu/press/key/date/2012/html/sp120726.en.html

- Consultare per esempio Berger e Nitsch (2005) Ceslfo Working Paper 1435, Bun e Klaassen (2007) Oxford Bulletin of Economics and Statistics, Faruqee (2004) IMF Working Paper 154, Rose e Stanley (2005) Journal of Economic Surveys o Baldwin (2006) ECB Working Paper 594.

- Per I dettagli vedere sezione 2

- Vedi Abadie e Gardeazabal (2003) The American Economic Review, Abadie et al.(2010) Journal of the American Statistical Association e Abadie et al. (2015) American Journal of Political Science

- Il fascicolo statistico su MATLAB, STATA e R. Abbiamo usato STATA nei nostri calcoli. Il fascicolo è disponibile all’indirizzo web: https://web.stanford.edu/jhain/synthpage.html

- Per un quadro generale dei paesi del gruppo di controllo e dei loro coefficienti, vedere l’allegato

- I parametri per appartenere al gruppo di controllo sono stati stabiliti da Puzzello e Gomis-Porqueras (2018). Per maggiori dettagli Puzzello e Gomis-Porqueras (2018) European Economic Review.

- La Grecia, che ha introdotto l’euro con due anni di ritardo rispetto gli altri paesi, il periodo di pre adesione si estende dal 1980 al 1998

- Al fine di mostrare i risultati in euro (usando il metodo della Banca Mondiale) il tasso di cambio $/€ è 1.324.

- Dati Banca Mondiale (http://data.worldbank.org/)

- Tassi di consumo usati: BE 77.55%, DE 77.83%, FR 77.86%, GR 81.88%, IT 77.59%, NL 72.52%, PT 81.09%, e SP 78.7%. Dati Banca Mondiale (http://data.worldbank.org/).

- I valori nella colonna 2 sono stati stimati sulla base dei dati annuali sulla popolazione, al fine di neutralizzarne le fluttuazioni che hanno avuto luogo nel periodo in particolare in Grecia. Dati di Banca Mondiale (http://data.worldbank.org/).

- Per la Grecia il periodo copre gli anni dal 2001 al 2017, avendo aderito all’eurozona nel 2001.